Волнения на фондовом рынке, вызванные развитием индустрии искусственного интеллекта, отражают два противоречащих друг другу страха.

Во-первых, искусственный интеллект способен настолько кардинально изменить целые сегменты экономики, что инвесторы сбрасывают акции любой компании, которая хоть немного рискует проиграть в конкурентной борьбе с этой технологией.

Во-вторых, существует глубокий скептицизм по поводу того, что сотни миллиардов долларов, которые технологические гиганты, такие как Amazon.com Inc., Meta Platforms Inc., Microsoft Corp. и Alphabet Inc., ежегодно вкладывают в искусственный интеллект, окупятся в ближайшее время.

Противоречивые опасения накапливались в течение нескольких месяцев.

Но за последние две недели они вышли на первый план на фондовом рынке.

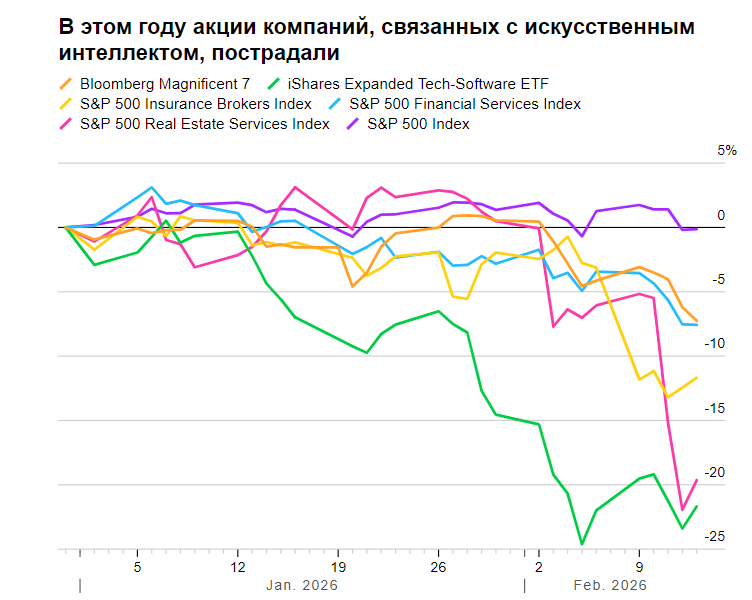

В результате произошла череда сокрушительных распродаж, которые ударили по десяткам компаний в самых разных отраслях — от сферы услуг в сфере недвижимости и управления активами до страховых брокеров и логистических компаний — и привели к снижению рыночной стоимости крупных технологических компаний, инвестирующих больше всего в искусственный интеллект, более чем на 1 триллион долларов.

“Существует противоречие, когда речь заходит о том, что беспокоит инвесторов, когда речь заходит об искусственном интеллекте”, – сказала Bloomberg Television Джулия Ван, директор по инвестициям Nomura International Wealth Management в Северной Азии. “Эти две вещи не могут быть правдой одновременно”.

Этот сдвиг знаменует собой кардинальный отход от настроений последних нескольких лет, когда предположения о том, что искусственный интеллект приведет к революционному росту производительности, способствовали росту цен на акции.

В то время как акции крупных технологических компаний продолжали расти — акции Meta выросли почти на 450% с конца 2022 года до начала 2023-го, а акции Alphabet — более чем на 250% — разговоры о том, что это пузырь, который вот-вот лопнет, мало повлияли на динамику роста.

Ситуация начала меняться в конце прошлого месяца, когда отчеты о прибылях и убытках некоторых крупнейших технологических компаний стали пугать инвесторов, которые все больше недовольны тем, что расходы пока не приносят соразмерной прибыли.

Ожидается, что только Microsoft, Amazon, Meta и Alphabet потратят более 600 миллиардов долларов на капитальные затраты в 2026 году.

Это приводит к сокращению свободных денежных потоков и увеличению доли амортизируемых активов в компаниях, радикально меняя многие характеристики, которые способствовали росту этих компаний в последнее десятилетие.

«Это действительно безвыходная ситуация, — сказал Энтони Саглимбене, главный рыночный стратег Amerprise Advisor Services. — Инвесторы спокойно говорили: «Пока это происходит в будущем, меня устраивает, что Microsoft, Amazon или Alphabet тратят деньги». Теперь они хотят знать, когда наступит окупаемость, — а у нас нет четкого представления».

С тех пор как 28 января Microsoft и Meta начали отчитываться о результатах за четвертый квартал, акции Microsoft и Amazon упали более чем на 16%, а Amazon переживает самую длинную полосу неудач за последние 20 лет.

Даже Alphabet, которая по общему мнению является лидером в области искусственного интеллекта, упала в цене на 11 % по сравнению с недавним пиком. Meta, чей стремительный рост доходов затмил более высокие, чем ожидалось, капитальные затраты, подешевела на 13 % после ралли, вызванного ростом прибыли. В общей сложности совокупная рыночная стоимость компаний этой группы сократилась почти на 1,5 триллиона долларов, из-за чего технологический индекс Nasdaq 100 в этом году ушёл в минус.

В то же время инвесторы все больше беспокоятся о том, какие компании могут оказаться не у дел — или, по крайней мере, претерпеть значительные изменения — из-за новых приложений, которые постепенно внедряются.

Это привело к череде распродаж на фондовом рынке, которые неоднократно случались и затрагивали частные кредитные организации, производителей видеоигр, компании-разработчики программного обеспечения и другие.

Последний обвал начался после того, как Anthropic PBC выпустила инструменты для повышения продуктивности юристов и финансовых аналитиков, что привело к падению стоимости акций компаний в этих отраслях. Страховые брокеры потерпели убытки из-за другой программы, связанной с OpenAI. Акции малоизвестного стартапа Altruist Corp. обрушились вместе с акциями управляющих активами таких компаний, как Charles Schwab Corp. и Raymond James Financial Inc.. Даже пресс-релиз бывшей караоке-компании с квартальным доходом менее 2 миллионов долларов привел к падению акций логистических компаний.

На рынке уже случались обвалы, связанные с искусственным интеллектом, которые впоследствии были отыграны, как, например, тот случай, вызванный действиями китайской компании DeepSeek в начале прошлого года.

И многим эти панические продажи кажутся очередной чрезмерной реакцией — тем более что искусственный интеллект может не только вытеснить целые компании, но и сделать их более прибыльными.

«Из-за того, что ажиотаж последних нескольких лет спал, люди теперь ведут себя иррационально, считая, что искусственный интеллект стал препятствием для развития экономики», — сказал Бобби Окампо, соучредитель и управляющий партнер Blueprint Equity.

Однако, добавил он, опасения, лежащие в основе этих опасений, вполне обоснованны.

«Многие компании, делающие ставку на искусственный интеллект, ведут очень агрессивную торговлю, но это все равно похоже на захват территории. Люди начинают понимать, что в краткосрочной перспективе они не смогут добиться сверхэффективности или прибыльности».

Безудержный рост расходов, конечно, уже пошел на пользу компаниям, которые от него выигрывают, таким как Nvidia Corp. и производитель микросхем памяти Micron Technology Inc.. За последние три года акции обеих компаний резко выросли в цене на фоне увеличения продаж.

Но сумма денег, которую технологические гиганты вкладывают в искусственный интеллект, становится настолько огромной, что все больше людей сомневаются в целесообразности такого подхода.

Во вторник UBS Group AG снизила рекомендацию по акциям технологических компаний с «привлекательной» до «нейтральной», сославшись на по-прежнему завышенные оценки и ожидания того, что недавние темпы капиталовложений крупных технологических компаний, которые часто называют гиперскейлерами, являются неустойчивыми.

«При таком уровне капитальных затрат почти 100% денежных потоков гиперскейлеров от операционной деятельности будут уходить на эти нужды по сравнению со средним показателем за 10 лет в 40%», — написала Ульрике Хоффманн-Бурхарди, директор по инвестициям в Северной и Южной Америке в UBS Wealth Management, в письме клиентам. «Эти расходы все чаще финансируются за счет внешнего долгового или акционерного финансирования».

В то же время некоторые сомневаются в обоснованности опасений, охвативших рынок в последние несколько недель. В конце концов, учитывая относительно медленное внедрение искусственного интеллекта в коммерческую сферу, вопрос о том, как он повлияет на бизнес в целом, остается дискуссионным.

«Возможно, рынку потребуется немало времени, чтобы выйти из замкнутого круга и осознать, что фундаментальные показатели сильны, что компании, разрабатывающие ИИ, будут в выигрыше, что ИИ поможет многим компаниям увеличить прибыль и так далее», — сказал Саглимбене из Ameriprise.

«Когда рынок наконец осознает, что эти компании не собираются уходить с рынка, он поймет, что искусственный интеллект — это инструмент, который может привести к повышению прибыльности, и что компании, которые его внедряют, будут в выигрыше. Но в обозримом будущем нас ждет период нестабильности».

Автор: nikolz