Искусственный интеллект стремительно трансформирует глобальную экономику, проникая во все ключевые отрасли — от медицины и логистики до финансов и электронной коммерции. Его роль давно вышла за рамки вспомогательных инструментов: сегодня ИИ становится основой новых бизнес-моделей, автоматизируя процессы, усиливая аналитику и создавая персонализированные пользовательские сценарии. В 2025 году это отразилось и на инвестиционном ландшафте: глобальные вложения в ИИ достигли рекордных значений, а только в США на ИИ пришлось 64% совокупной стоимости всех венчурных и M&A-сделок в первой половине года. Более трети всей венчурной активности была связана с AI-компаниями, и аналогичная динамика наблюдается на других развитых рынках.

В платёжной и финтех-индустрии ИИ за последнее десятилетие прошёл путь от внутреннего инструмента оптимизации к стратегическому активу, определяющему конкурентоспособность. Появление генеративного ИИ и интеллектуальных агентов радикально меняет само понимание цифровых денег и платёжных сервисов. Компании больше не рассматривают ИИ как «улучшение» к существующим продуктам — он становится ядром новых экосистем. Это чётко видно по инвестиционной активности: если в 2024 году лишь около 5% сделок в секторе имели AI-фокус, то к августу 2025 года эта доля выросла почти до 9%. Причём речь идёт не только о венчурных инвестициях, но и о волне поглощений, в рамках которых крупные платёжные игроки покупают готовые ИИ-компетенции, чтобы быстрее встроить их в свои платформы.

Большая часть таких сделок происходит в США и приходится на ранние стадии Seed и Series A, что указывает на фазу активного формирования рынка. Инвесторы делают ставки на то, что именно сейчас закладывается новая архитектура платежей, в которой ИИ станет таким же базовым компонентом, как процессинг или клиринг. При этом около четверти AI-сделок уже приходится на поглощения, и это отражает стратегический сдвиг: лидеры рынка предпочитают не ждать, пока собственные R&D-команды догонят технологическую кривую, а покупают стартапы с работающими моделями, данными и экспертизой. Показательные сделки последних месяцев — приобретение Ravelin компанией Worldpay для усиления антифрода, покупка AuthenticID компанией Incode для развития ИИ-идентификации и сделка Tipalti–Statement в сфере автоматизации казначейства.

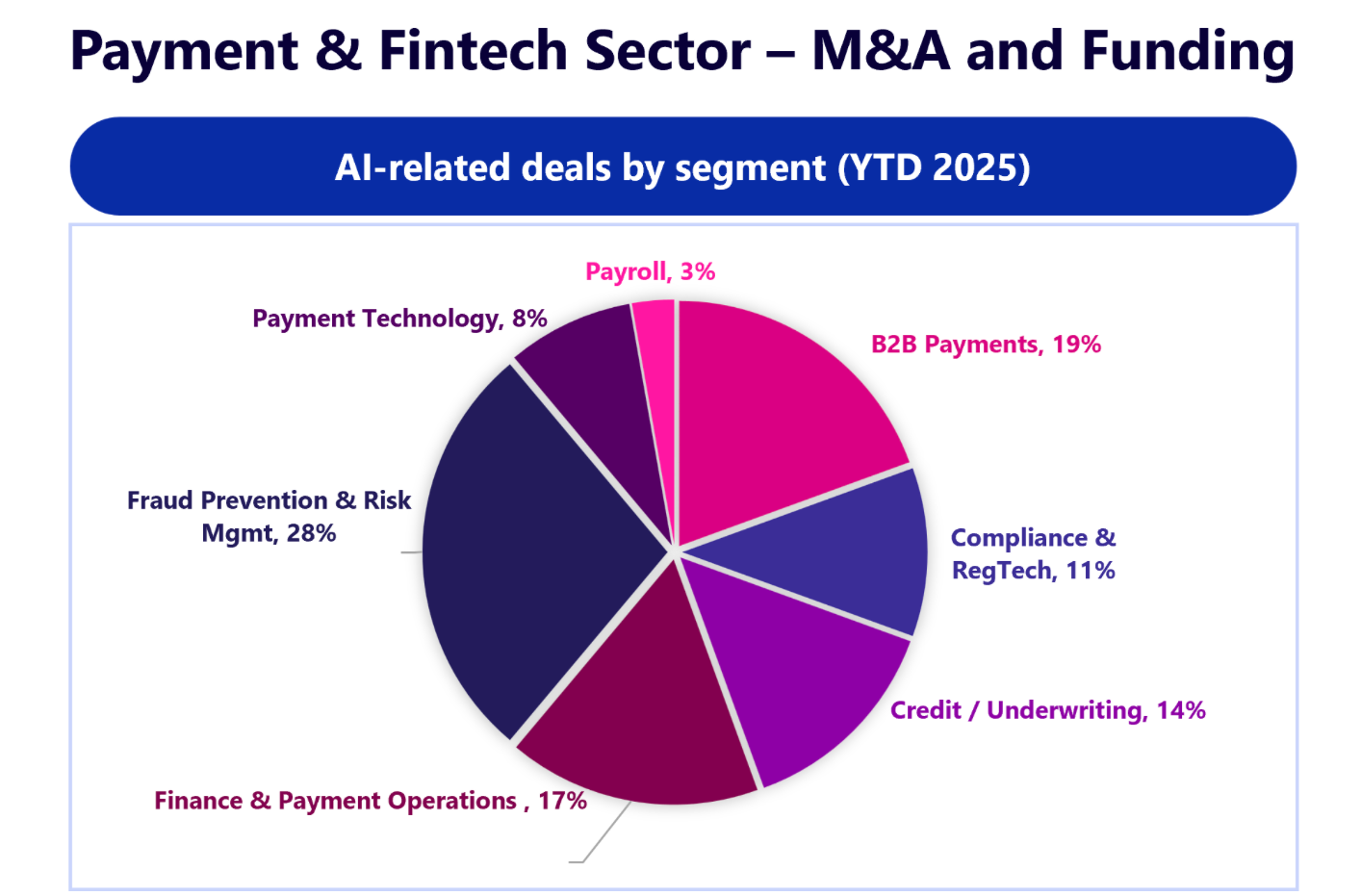

Распределение инвестиций внутри экосистемы показывает, какие функции платежей считаются сегодня критическими. Самый большой объём капитала направляется в борьбу с мошенничеством и управление рисками. Это логично: рост безналичных и трансграничных транзакций, а также использование преступниками генеративного ИИ — от дипфейков до сложной социальной инженерии — делает традиционные rule-based-системы практически бесполезными. Индустрия переходит к динамическим, самообучающимся моделям, которые могут в реальном времени выявлять новые схемы атак. Стартапы вроде Sardine, Casap, Quantexa и Hawk AI получают десятки и сотни миллионов долларов на развитие ИИ-агентов, которые работают с KYC, мониторингом платежей, управлением спорами и выявлением отмывания денег.

Не менее важным направлением становятся B2B-платежи и операционные финансы — accounts payable, accounts receivable, управление расходами и казначейство. Здесь ИИ не просто ускоряет процессы, а превращает их в автономные системы. На смену классической автоматизации приходят агентные платформы, которые способны самостоятельно обрабатывать инвойсы, вести переписку, сверять данные и принимать решения. Инвестиции в такие решения, как Xelix, Alaan или Circula, показывают, что корпоративные финансы постепенно превращаются из ручных и фрагментированных процессов в управляемые ИИ-системы.

Параллельно формируется новый слой платёжной инфраструктуры, ориентированный уже не на людей, а на автономные ИИ-агенты. Появляются AI-native-банки, кошельки и платёжные рельсы, способные обслуживать machine-to-machine транзакции. Стартапы вроде Catena Labs, Nevermined и Lava строят основу для агентной экономики, где программные агенты смогут сами открывать счета, управлять балансами, договариваться о ценах и совершать платежи без участия человека. Эту же тенденцию подтверждают инициативы крупнейших сетей: Visa развивает Intelligent Commerce, Mastercard — Agent Pay, а Stripe и PayPal уже позволяют ИИ-агентам инициировать платежи, пусть пока и через посредничество пользователя.

Фактически рынок проходит следующую фазу эволюции ИИ — от предиктивных моделей к генеративным и далее к agentic AI, то есть автономным системам, которые не просто советуют, а действуют. Это означает, что будущие объёмы транзакций будут формироваться не только людьми, но и программными агентами, совершающими сделки друг с другом. Для платёжной индустрии это требует фундаментального переосмысления инфраструктуры, комплаенса и управления рисками.

Все эти тенденции указывают на то, что мы имеем дело не с временным инвестиционным пузырём, а со структурной перестройкой рынка. ИИ становится обязательным элементом конкурентоспособности, особенно в антифроде, B2B-операциях и платёжной инфраструктуре. Ранние стадии финансирования означают, что рынок ещё фрагментирован и будет активно консолидироваться, создавая окно возможностей для M&A. Для стратегических покупателей сейчас важно приобретать не масштаб, а реальные автономные возможности — алгоритмы, данные и агентные платформы. Для стартапов, в свою очередь, максимальная ценность создаётся там, где ИИ уже доказал способность самостоятельно управлять сложными финансовыми процессами. Вопрос для индустрии больше не в том, повлияет ли ИИ на платежи, а в том, кто быстрее адаптируется к миру, где значительная часть экономики будет работать в режиме агент-к-агенту.

Источник: edgar, dunn

Чтобы не пропустить анонс новых материалов подпишитесь на «Голос Технократии» — мы регулярно рассказываем о новостях про AI, LLM и RAG, а также делимся полезными мастридами и актуальными событиями.

Автор: Idilara25