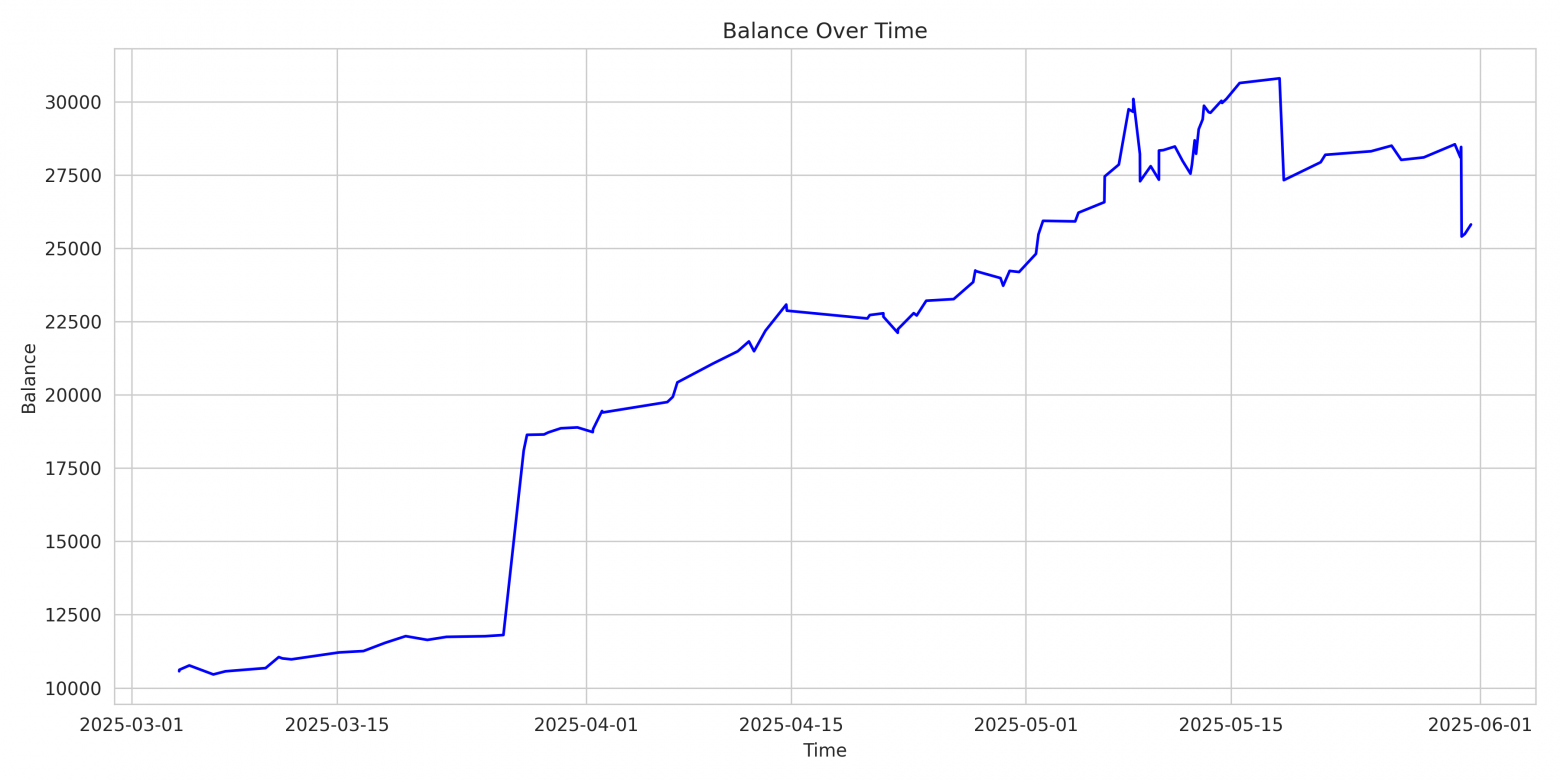

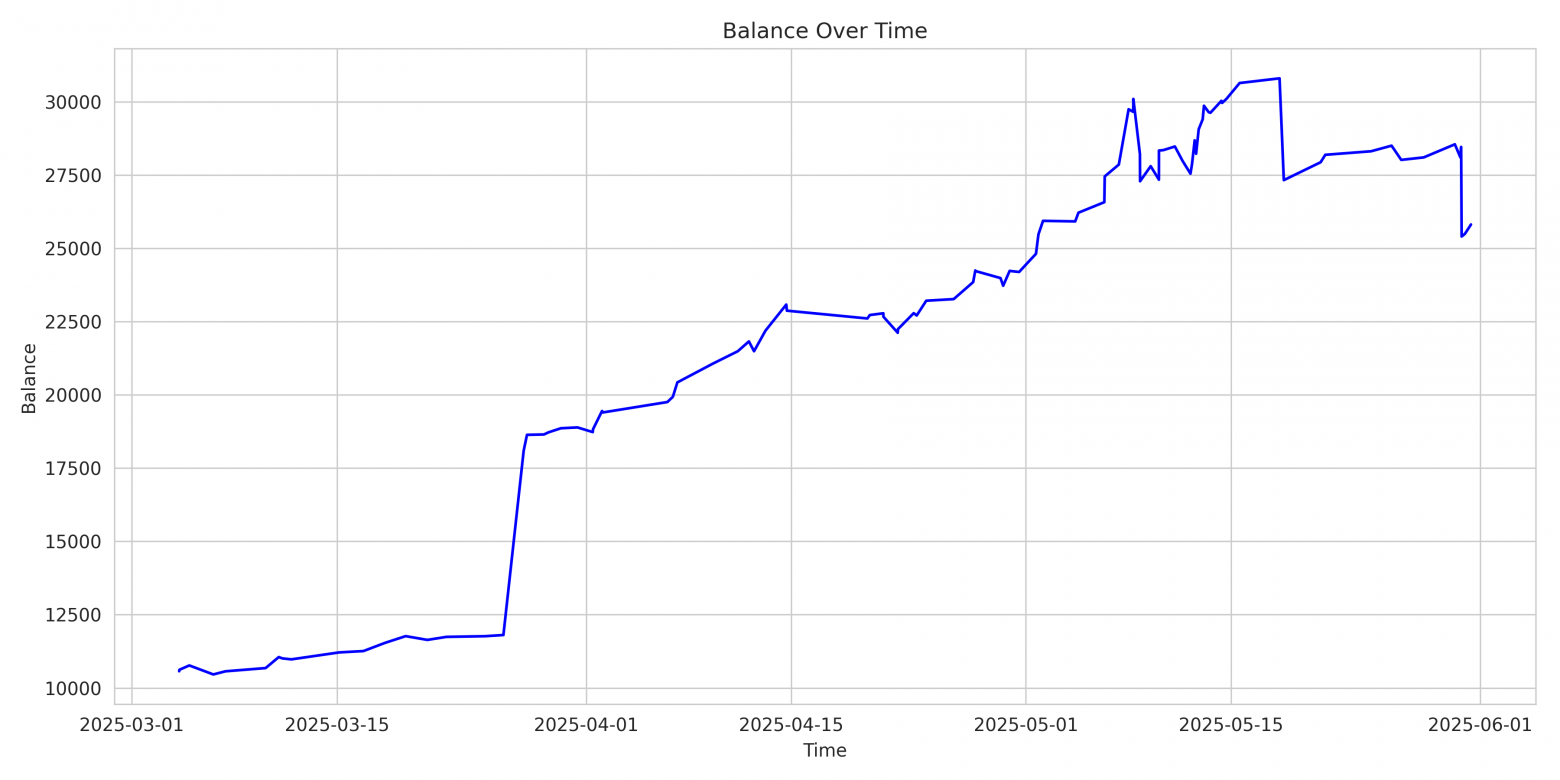

Динамика капитала на отложенных рыночных данных (период: 2025-03-01 — 2025-06-01), с учётом комиссий и проскальзываний.

Итоговое изменение баланса: +144.23%

Введение

Приветствую вас, уважаемые читатели!

Цель данной статьи — предоставить вам полное техническое руководство по созданию торгового агента (проект), обученного с помощью обучения с подкреплением (Reinforcement Learning), на основе архитектуры Dueling Double Deep Q-Network (D3QN) с использованием Prioritized Experience Replay (PER).

Агент разработан для торговли на фьючерсном рынке Binance Futures. Он принимает решения на основе минутных рыночных данных, включая: open, high, low, close, volume, volume_weighted_average, num_trades.

Основная цель агента — максимизировать итоговый PnL (прибыль/убыток с учётом комиссий и проскальзывания), в данном проекте ключевым этапом оценки стратегии агента выступает реалистичный бэктест, моделирующий поведение в условиях, максимально приближенных к реальной торговле.

Задачи проекта

Построить интеллектуальную систему, способную:

-

Самостоятельно принимать прибыльные торговые решения в условиях высокой волатильности;

-

Эффективно выявлять скрытые закономерности из исторических данных;

-

Демонстрировать высокую обобщающую способность на ранее не встречавшихся данных.

Также в задачи проекта входит создание:

-

Гибкой архитектуры, пригодной для развития в сторону более продвинутых подходов (Dreamer, Soft Actor-Critic и др.);

-

Базовой платформы для тестирования новых гипотез, функций вознаграждения, архитектур нейросетей, буферов и метрик.

Что вы найдёте в статье

Я подготовил исчерпывающее описание всей системы. Все части проекта воспроизводимы. Код, данные и конфигурации доступны в открытом доступе, все ссылки представлены в конце данного раздела и в финальной части статьи.

|

Раздел |

Содержание |

|---|---|

|

Данные |

Подробное описание логики формирования сигналов, критериев волатильности и структуры обучающих сессий. |

|

Среда |

Механика торговли, детальный расчёт прибыли и убытков (PnL), описание ограничений и особенностей обработки действий агента. |

|

Агент |

Архитектура D3QN, буфер Prioritized Experience Replay (PER) и стратегия ε-жадности, позволяющая агенту исследовать рынок и принимать оптимальные решения. |

|

Обучение |

Логика тренировочного цикла, методы валидации, системы логирования и сохранения обученной модели. |

|

Тестирование |

Финальные метрики, реальные примеры торговых сессий, подробная визуализация поведения агента. |

|

Бэктест |

Реалистичная симуляция торговли: комиссии, проскальзывания, риск-менеджмент, интеллектуальный выбор действий и независимая оценка стратегии. |

|

Архитектура проекта |

Модульная структура, взаимосвязи компонентов и принципы их взаимодействия. |

|

Выводы |

Обзор ограничений текущей системы, перспективы дальнейшего развития и план по переходу к архитектурам следующего поколения (от DQN до Model-Based RL, SAC и др.). |

Об авторе

Меня зовут Юрий. Я «Senior Quantitative Researcher» с более чем десятилетним опытом в области машинного обучения и обучения с подкреплением (RL). Основная специализация — проектирование интерпретируемых, масштабируемых и воспроизводимых систем, применяемых на реальных финансовых рынках.

Мотивация

На большинстве доступных ресурсов тема RL в трейдинге либо чрезмерно упрощена, либо лишена инженерной строгости, либо не адаптирована к реалиям рынка. Основная мотивация — восполнить этот пробел, продемонстрировав, как построить работающую RL-систему:

-

на реальных рыночных данных;

-

с полным контролем качества и рисков;

-

с высокой воспроизводимостью.

Данный проект создан как реальная исследовательская лаборатория, способная:

-

генерировать и проверять гипотезы;

-

выявлять слабые места в RL для трейдинга;

-

сравнивать SOTA-агентов на реальных данных с честным baseline.

Надеюсь, этот проект пробудит в вас исследовательский интерес и станет вашим надёжным фундаментом для изучения возможностей и ограничений использования RL в алгоритмическом трейдинге.

Визуализация и контроль

Для глубокого понимания и эффективного мониторинга работы агента в проект встроены модули визуализации. Вы сможете отслеживать:

-

Динамику кривой награды и функции потерь, отражающие прогресс обучения агента;

-

Изменения показателя Win Rate, демонстрирующие долю прибыльных сделок;

-

Распределение PnL по тестовым сессиям, отражающее общую картину эффективности;

-

Подробную визуализацию действий агента, как в наиболее успешных, так и в наименее удачных торговых сессиях.

Исследовательский подход

Чтобы адекватно оценить производительность RL агента, я внедрил независимую baseline-модель — CNN классификатор, обученный в рамках классического обучения с учителем.

Данная модель использует те же тестовые данные, одинаковые метрики (mean PnL, win rate) и оформлена в отдельный модуль со своей конфигурацией.

Baseline-модель даёт нам отправную точку для адекватной оценки RL-агента.

Каждый эксперимент — это изолированная единица, определяемая конфигурацией:

-

Все гиперпараметры, пути и настройки определяются через

configs/*.py; -

При запуске автоматически создаётся директория по имени эксперимента;

-

Внутри — логи, модели и графики: всё хранится по папкам, с учётом продакшен-подхода, применяемого в исследованиях.

Это избавляет от ручного контроля и делает проект масштабируемым и повторяемым.

Бонус

В конце статьи вас ждёт дополнительный бонус — возможность наблюдать за работой обученного ИИ-агента на Binance Futures в реальном времени.

📎 Код, данные:

-

Исходный код: github.com/YuriyKolesnikov/rl-trading-binance

-

Датасеты: huggingface.co/datasets/ResearchRL/open-rl-trading-binance-dataset

2. Описание и подготовка данных

Общая логика формирования обучающего датасета

Ключевая идея заключается в том, чтобы обучать агента только на тех участках рыночной истории, где возникла значимая волатильность, потенциально создающая благоприятные условия для краткосрочной торговли.

Вместо непрерывного сэмплирования рынка, как это часто делается в обобщённых RL-реализациях, здесь отбираются локальные торговые сессии, привязанные к рыночным аномалиям.

2.1 Обоснование

Минутные котировки демонстрируют нестационарное, шумовое поведение. В таких условиях эффективное обучение возможно только на ярко выраженных переходах — импульсах, определяющих ключевые моменты перераспределения ликвидности. Именно поэтому обучение проводится не на случайных точках, а на мощных волатильных сигналах, которые:

-

сопровождаются быстрым движением цены более чем на 5% в течение короткого временного интервала;

-

возникают на фоне предшествующей рыночной инерции (стабильность до сигнала);

-

потенциально вызывают сильное продолжение импульса или резкий откат.

2.2 Логика извлечения торговых сессий

Каждая торговая сессия строится вокруг скользящего окна длиной 10 минут, где выполняется условие:

Далее применяются фильтры:

-

Исключаются сигналы, окружённые шумом. Предшествующие 90 минут анализируются на отсутствие сильных движений:

Где — коэффициент контрастности (в данной реализации равен 5.0).

-

Если сигнал проходит фильтр, формируется обучающее окно:

|

Секция |

Длина |

Назначение |

|---|---|---|

|

Пре-сигнал |

90 мин |

Входные признаки для агента |

|

Пост-сигнал |

60 мин |

Торговая сессия |

|

Общее окно |

150 мин |

Единица обучающей выборки |

2.3 Структура датасета

Каждый элемент датасета представляет собой:

-

np.ndarrayформы(150, 7)— 150 минут × 7 каналов; -

Каналы:

open,high,volume_weighted_average,low,close,volume,num_trades; -

Уникальный ключ:

(TICKER, datetime).

|

Название |

Кол-во примеров |

Период |

Назначение |

|---|---|---|---|

|

Train |

24 104 |

[2020-01-14 — 2024-08-31) |

Обучение |

|

Validation |

1377 |

[2024-09-01 — 2024-12-01) |

Оценка модели |

|

Test |

3400 |

[2024-12-01 — 2025-03-01) |

Финальный тест |

|

Backtest |

3186 |

[2025-03-01 — 2025-06-01) |

Реалистичная эмуляция |

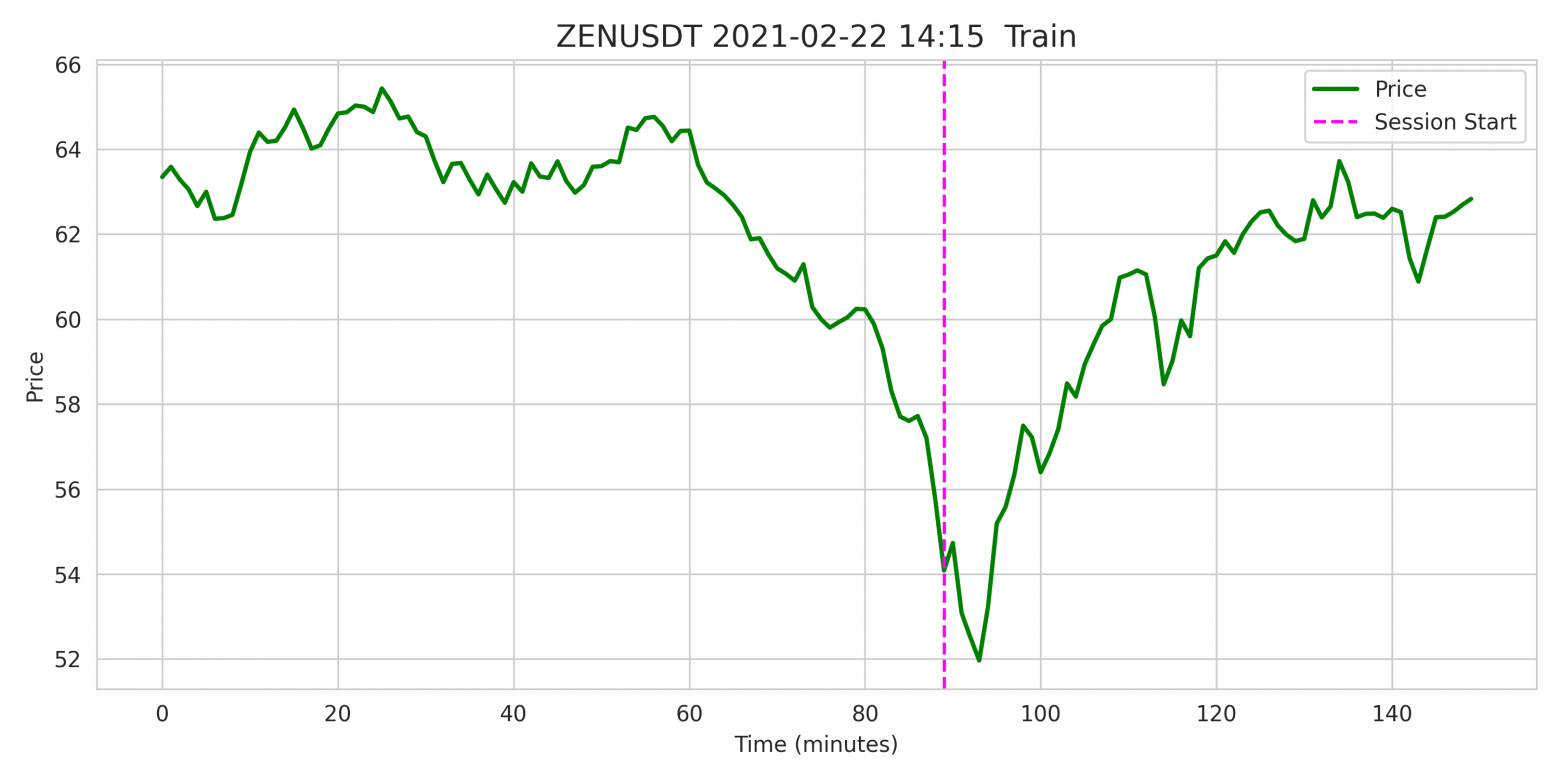

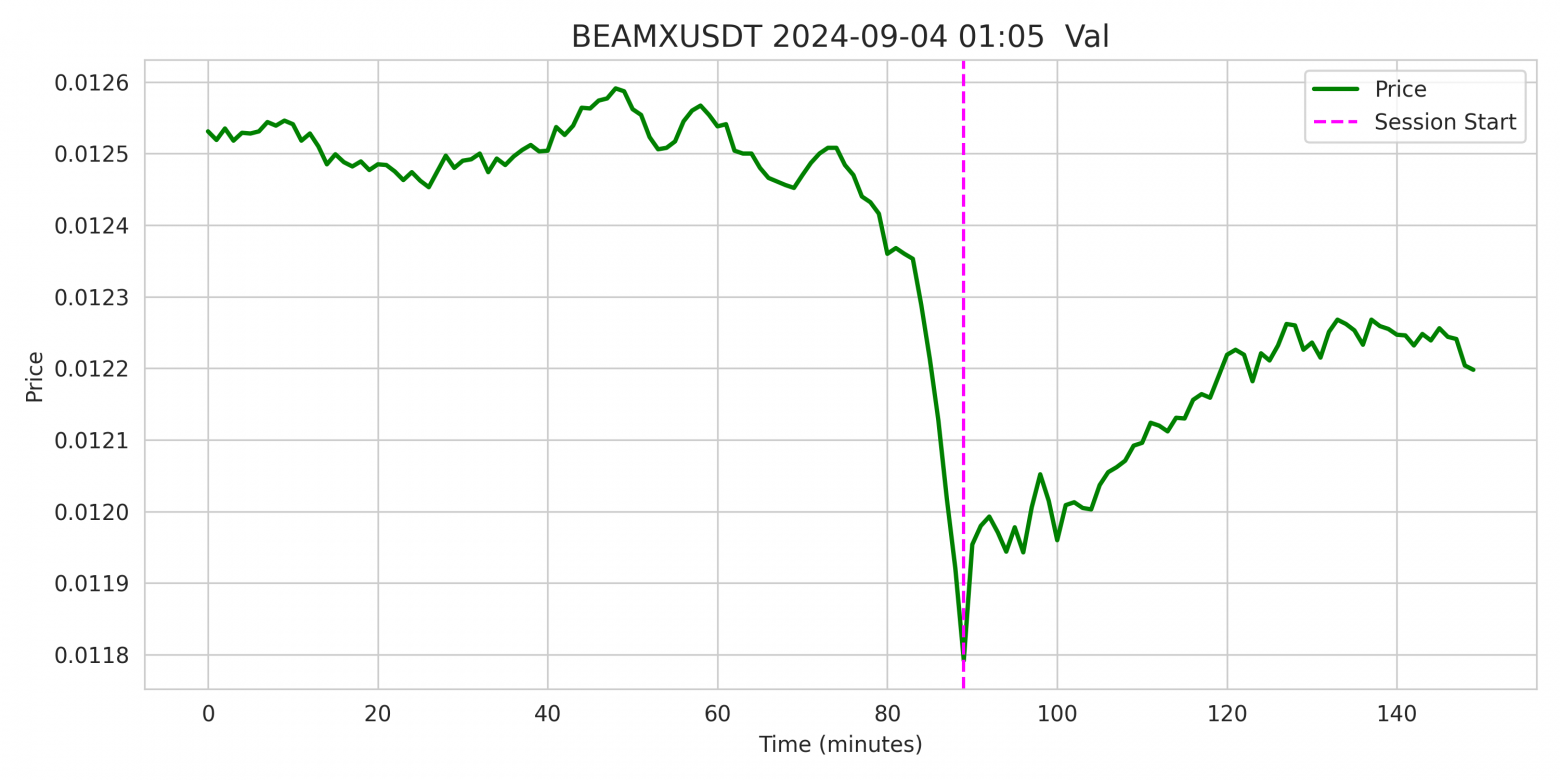

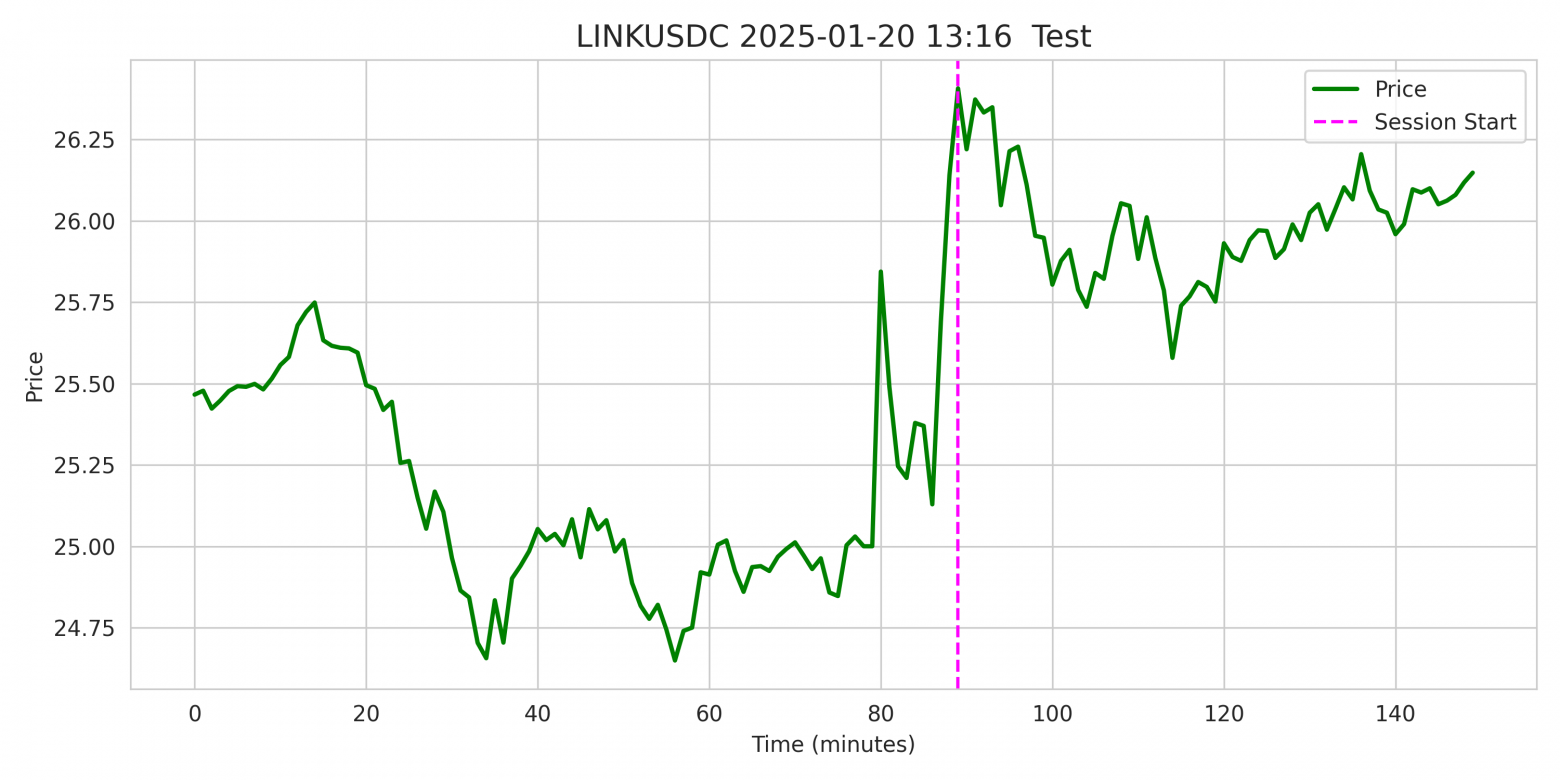

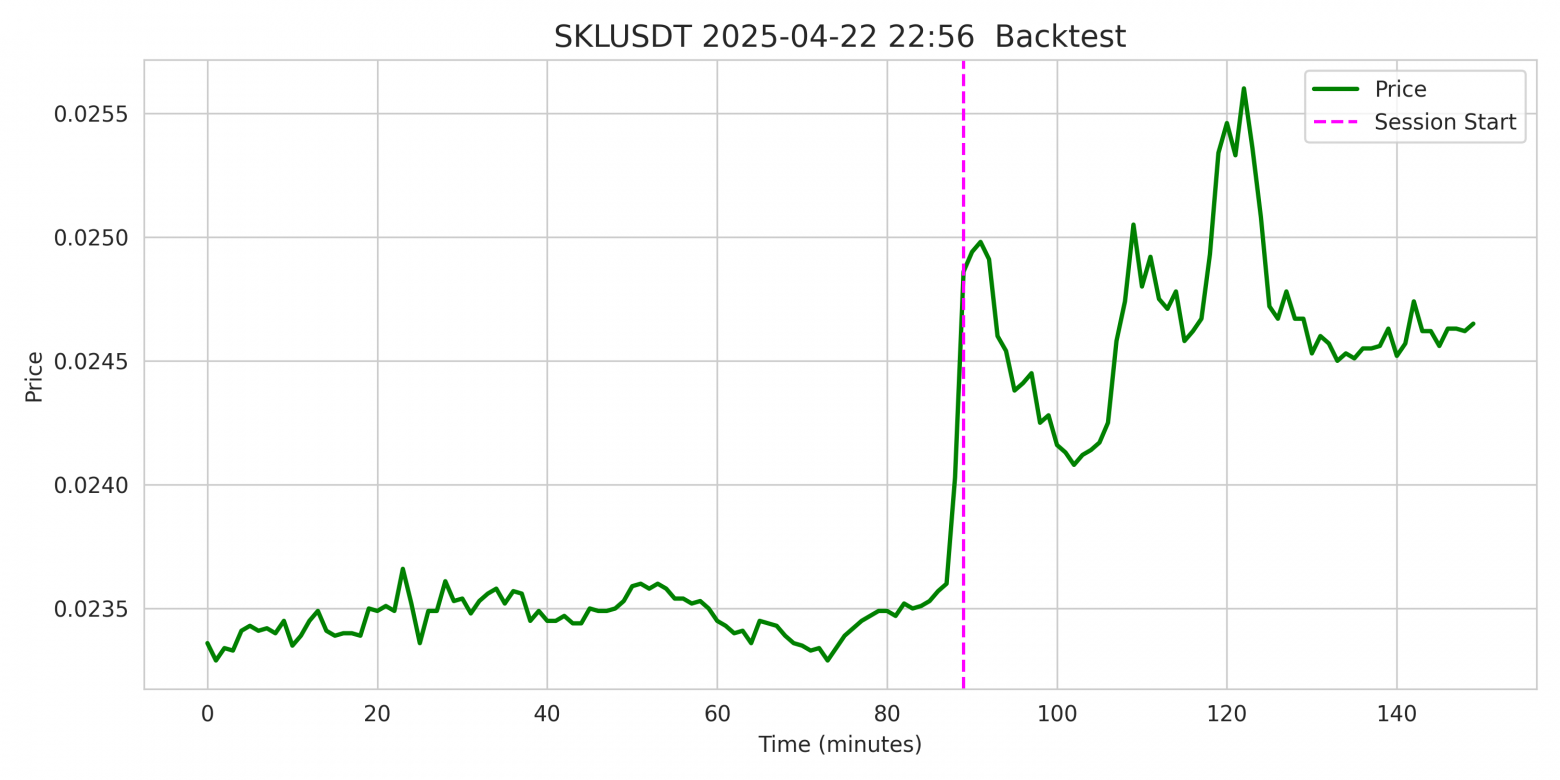

2.4 Примеры визуализаций

Для повышения прозрачности процесса реализована генерация графиков сигналов из всех данных.

-

Вертикальная линия на 90-й минуте указывает момент начала торговой сессии.

-

Визуализация строится по каналу

close. -

Заголовок графика содержит:

Ticker Name,datetime(точное время сигнала в UTC)

Графики формируются для всех четырех подвыборок: Train, Validation, Test, Backtest.

2.5 Механика обработки и нормализации данных

Формирование корректного состояния на каждом шаге взаимодействия агента с рынком требует строгой обработки данных, включая:

-

фильтрацию и сортировку каналов;

-

преобразование в относительные значения;

-

нормализацию;

-

логарифмические преобразования;

-

защиту от не числовых и нестабильных значений.

Все ключевые функции реализованы в модуле utils.py и являются частью единого data pipeline:

|

Функция |

Описание |

|---|---|

|

|

Загружает датасет из |

|

|

Выбирает подмножество каналов, например |

|

|

Вычисляет среднее и стандартное отклонение по каналам |

|

|

Формирует финальную версию состояния для обучения агента |

Вывод

-

Агент обучается не на всём рынке, а на отобранных высоковолатильных сессиях;

-

Структура данных воспроизводима и управляется конфигурацией;

-

Все этапы подготовки данных изолированы в модуле

utils, обеспечивая чистую архитектуру и контроль качества входных данных.

3. Постановка задачи

Алгоритмическая торговля требует от агента принятия решений в условиях частичной информации, транзакционных издержек и изменчивой рыночной динамики.

В рамках данного проекта задача формализуется как эпизодическая задача обучения с подкреплением (RL), где агент учится оптимальной политике управления позицией в течение фиксированного временного интервала после появления сигнала высокой волатильности.

3.1 Формализация: RL как торговый процесс

Каждый эпизод начинается в момент возникновения сигнала высокой волатильности (см. раздел 2). Агенту предоставляется:

-

90 минут рыночной истории — в качестве входных признаков;

-

60 шагов торговой сессии — окно принятия решений (по одной минуте на шаг).

На каждом шаге выполняется следующий цикл взаимодействия агента со средой:

-

Агент получает текущее наблюдение

;

-

На основе состояния

прогнозирует оптимальное дискретное действие

;

-

Среда возвращает:

-

новое состояние

,

-

скалярную награду

,

-

флаг завершения эпизода;

-

-

Переход

сохраняется в буфер опыта;

-

При достаточном заполнении буфера агент обновляет параметры

-функции.

Формально цикл описывается следующей схемой:

3.2 Возможные действия агента

|

Код |

Действие |

Описание |

|---|---|---|

|

0 |

Hold / Wait |

Ничего не делать |

|

1 |

Open Long |

Открыть длинную позицию |

|

2 |

Open Short |

Открыть короткую позицию |

|

3 |

Close Position |

Закрыть позицию |

Ограничения:

-

Нельзя открыть новую позицию, если активна текущая;

-

На последнем шаге сессии позиция закрывается принудительно.

Состояние:

Наблюдение включает:

-

Нормализованные рыночные данные за последние N минут;

-

Экстра-фичи: позиция, нереализованный PnL, прошедшее/оставшееся время;

-

One-hot кодированная история последних действий.

# Пример формирования состояния в среде:

extras = [position, unrealized_pnl, time_elapsed, time_remaining]

state = np.concatenate([normalized.flatten(), extras, action_history_onehot])Награда:

Формируется по формуле:

reward = (pnl_change / initial_balance) - inaction_penaltyГде:

-

pnl_change— реализованный доход при закрытии позиции; -

inaction_penalty— штраф за бездействие.

Альтернативная математическая запись:

где ( = 0.001 ) — штраф за бездействие вне позиции.

3.3 Описание среды: step()

Функция step() в среде TradingEnvironment содержит всю необходимую логику, включая:

-

открытие / закрытие позиций,

-

расчёт прибыли,

-

комиссии,

-

проскальзывание.

3.4 Целевая функция: максимизация дисконтированной награды

Цель агента — стратегия: максимизирующая ожидаемую кумулятивную награду:

где:

-

(

= 60 ) — длительность сессии;

-

(

= 0.99 ) — коэффициент дисконтирования.

3.5 Уравнение Беллмана в контексте трейдинга

Используется модифицированное уравнение Беллмана для Double DQN:

Реализация в agent.learn():

next_actions = self.policy_net(next_states).argmax(dim=1)

next_q_values = self.target_net(next_states).gather(1, next_actions.unsqueeze(1)).squeeze(1)

target_q_values = rewards + gamma * next_q_values * (1 - dones)

loss = F.smooth_l1_loss(current_q_values, target_q_values)

Интерпретация:

-

Агент открыл Long, рынок вырос → (

> 0 ),

увеличивается;

-

Агент выбрал Hold при явной возможности войти → (

0 ),

снижается;

-

Target-сеть стабилизирует обучение через задержку обновлений.

3.6 Псевдокод обучения агента

FOR each episode:

s₀ ← env.reset()

FOR t = 1 to T:

aₜ ← ε-greedy(sₜ)

sₜ₊₁, rₜ ← env.step(aₜ)

buffer.add(sₜ, aₜ, rₜ, sₜ₊₁)

IF len(buffer) > TRAIN_START:

batch ← buffer.sample()

loss ← update_Q(batch)

sₜ ← sₜ₊₁

3.7 Ограничения среды

|

Элемент |

Значение |

|---|---|

|

Комиссия (Taker) |

0.04% от объёма |

|

Проскальзывание |

±0.05% |

|

Штраф за бездействие |

−0.001 по умолчанию |

Эти параметры приближают поведение среды к реальной торговле на Binance Futures.

Заключение

Таким образом, агент решает задачу активного управления позицией в условиях высокой рыночной неопределённости, ограниченного времени, транзакционных издержек и штрафов за неэффективные действия.

Формализация задачи строго соответствует реалиям алгоритмической торговли, где каждое решение несёт как потенциальный риск, так и потенциальную прибыль.

4. Архитектура проекта

Проект построен как исследовательская платформа, пригодная для запуска массовых автоматизированных экспериментов.

Все модули управляются через конфигурации и поддерживают строгую изоляцию артефактов по экспериментам.

4.1 Поток данных

-

train.py:-

загружает данные через

utils.load_npz_dataset(); -

формирует среду:

TradingEnvironment(data[i]); -

инициирует агента D3QN и буфер PER.

-

-

Внутри цикла:

-

агент получает

state, выбираетaction; -

env.step(action)→next_state,reward,done; -

буфер сохраняет переход; вызывается

agent.learn().

-

-

model.py:-

обрабатывает

stateчерез CNN; -

вычисляется:

-

-

replay_buffer.py:-

обновляет приоритеты на основе TD-ошибок;

-

обеспечивает семплирование важных переходов через SumTree.

-

-

Логгинг:

-

записываются

reward,loss,ε,win_rate; -

периодическая валидация – метрики сравниваются, сохраняется

best.pth.

-

-

Бэктест и оптимизация:

-

backtest_engine.py: запускает симуляцию торговли на новых данных; -

optimize_cfg.py: автоматический поиск оптимальной стратегии через Optuna; -

Бэктест интегрирован в пайплайн: использует тот же агент, конфигурации и предобработку;

-

Поддерживает параллельные сделки, логгинг, стратегии фильтрации действий, риск-менеджмент.

-

4.2 Структура проекта

📦 rl_trading_binance/

│

├── train.py # Обучение агента

├── test_agent.py # Тестирование агента

├── backtest_engine.py # Симуляция торговли

├── optimize_cfg.py # Поиск оптимальной конфигурации

├── baseline_cnn_classifier.py # Baseline: CNN классификатор

├── config.py # Базовая структура конфигов (pydantic)

├── configs/ # Отдельные конфиги под эксперименты

│ ├── alpha.py

│ ├── alpha_baseline_cnn.py

│ └── ...

│

├── model.py # Dueling CNN + Q-value head

├── agent.py # D3QN Agent (PER + epsilon decay)

├── replay_buffer.py # Prioritized Experience Replay (SumTree)

├── trading_environment.py # RL-среда с расчётом PnL

├── utils.py # Логгинг, нормализация, визуализация, метрики

└── output/

└── experiment_name/ # Результат

├── logs/

├── plots/

├── saved_models/

└── optuna_cfg_optimization_results/

4.3 Конфигурационная система (cfg)

Я внедрил промышленный подход к управлению параметрами: все модули используют централизованный cfg-объект, основанный на pydantic.BaseModel. Он разбит на логические блоки:

|

Конфиг-блок |

Назначение |

|---|---|

|

|

Пути к данным, логам, моделям, артефактам |

|

|

Структура входных последовательностей |

|

|

Каналы (OHLCV и доп.), нормализация |

|

|

Гиперпараметры RL обучения |

|

|

Архитектура нейросети (CNN + Dueling) |

|

|

Параметры логирования и валидации |

|

|

Настройки стратегии выбора действия |

|

… |

Другие: |

Каждый новый эксперимент описывается как отдельный configs/cfg_name.py, например:

# configs/alpha.py

from config import MasterConfig

cfg = MasterConfig()

ACTION_HISTORY_LEN = 3

cfg.model.cnn_maps = [32, 64, 128]

cfg.model.cnn_kernels = [7, 5, 3]

cfg.model.cnn_strides = [2, 1, 1]

cfg.model.dense_val = [128, 64]

cfg.model.dense_adv = [128, 64]

cfg.model.additional_feats = 4 + ACTION_HISTORY_LEN * 4

cfg.model.dropout_p = 0.1

cfg.trainlog.num_val_ep = 3500

cfg.trainlog.val_freq = 1000

cfg.trainlog.episodes = 55_000

cfg.trainlog.plot_top_n = 10

cfg.per.buffer_size = 230_000

cfg.rl.batch_size = 16

cfg.rl.learning_rate = 1e-4

cfg.rl.train_start = 10_000

cfg.seq.agent_history_len = 30

cfg.seq.agent_session_len = 10

cfg.seq.action_history_len = ACTION_HISTORY_LEN

cfg.backtest_mode = True

cfg.backtest.max_parallel_sessions = 2

cfg.backtest.position_fraction = 0.5

cfg.backtest.selection_strategy = "advantage_based_filter"При запуске:

python train.py configs/alpha.pyвся структура логирования, моделей и графиков будет сохранена по пути:

output/alpha/

├── logs/

├── plots/

└── saved_models/

Это делает весь проект воспроизводимым, масштабируемым и идеально управляемым.

4.4 CNN baseline модуль

В проекте реализованн один baseline-модуль, который оформлен как независимый .py-скрипт. Он следуют тем же правилам запуска, что и основной агент:

|

Модуль |

Описание |

|---|---|

|

|

Классификация при помощи CNN сети с числом параметров, равным RL-сети |

CNN baseline:

-

использует

cfgизconfigs/*.py; -

автоматически создаёт

output/name_cfg/; -

логирует все метрики (

PnL,WinRate,ROC AUC); -

обучается и валидируется отдельно (

cnn_classifier); -

использует идентичную нормализацию, как и RL-агент (

calculate_normalization_stats,apply_normalization); -

предсказывает классы направления (↑/↓), где таргет: 1, если end_price > start_price; иначе 0.

Это позволяет честно сравнивать baseline-модель и RL-агента по метрикам:

-

mean PnL— суммарный средний доход на сессию; -

win rate— доля прибыльных сделок.

Вывод

Проект представляет собой целостную, инженерно выверенную систему, где каждая компонента решает строго определённую задачу. Архитектура легко расширяема, воспроизводима и готова к интеграции в продакшен-среду алгоритмической торговли.

5. RL-среда (TradingEnvironment)

Центральный элемент проекта — это симулированная торговая среда, построенная на базе gym.Env (совместима с Gymnasium).

Она моделирует поведение крипторынка на основе исторических минутных котировок, управляет внутренним состоянием торговли, рассчитывает прибыль/убыток и формирует наблюдение для агента.

5.1 Ключевые элементы среды

Среда работает с одной торговой сессией продолжительностью N шагов. Каждый шаг моделирует одну минуту торговли.

|

Переменная |

Описание |

|---|---|

|

|

Текущий баланс агента (в USD) |

|

|

Текущая позиция: 1 — Long, -1 — Short, 0 — нет |

|

|

Цена входа в позицию |

|

|

Совокупный реализованный PnL за эпизод |

|

|

Номер текущего шага в торговой сессии |

|

|

Количество завершённых сделок |

|

|

Количество сделок с положительным PnL |

|

|

Последние k действий (для one-hot-истории) |

5.2 Пространства среды

Action Space (дискретный):

self.action_space = spaces.Discrete(4) # A = {0: Hold, 1: Long, 2: Short, 3: Close}Observation Space:

self.observation_space = Box(

low=-inf,

high=inf,

shape=(obs_dim,),

dtype=np.float32

)5.3 Reward Function

Награда формируется из реализованного изменения PnL, нормализованного на начальный баланс, плюс штраф за бездействие вне позиции.

Где:

-

(

) — прирост реализованной прибыли за текущий шаг

-

(

) — штраф за бездействие

-

(

), если агент вне позиции и выбрал

Hold

5.4 Торговая логика step(action)

def step(self, action: int) -> Tuple[np.ndarray, float, bool, bool, dict]:

...

Упрощенная логика действий:

if action == 1 and position == 0:

entry_price = price * (1 + slippage)

position = 1

elif action == 2 and position == 0:

entry_price = price * (1 - slippage)

position = -1

elif action == 3 and position != 0:

if position == 1:

pnl = (sell_price - entry_price) * qty

else:

pnl = (entry_price - buy_price) * qty

realized_pnl += pnl - fee

position = 0

Особенность: Action Masking на последнем шаге

В конце каждой торговой сессии, если позиция остаётся открытой, агенту принудительно навязывается единственное допустимое действие — CLOSE. Это реализовано через механизм action masking:

if self.step_id == max_steps - 1 and self.position is not None:

forced_action = CLOSE

Чтобы минимизировать влияние принудительного закрытия, в вектор наблюдений были добавлены две временные характеристики: elapsed time и remaining time до окончания сессии. Эти признаки позволяют агенту учитывать временной контекст и самостоятельно принимать решение о закрытии позиции до наступления последнего шага.

Такой подход позволяет сместить поведение агента в сторону более осмысленного планирования, при котором сделки закрываются на пике прибыльности, а не в результате внешнего принуждения.

5.5 Формирование состояния (_get_observation())

Каждое состояние — это конкатенация нормализованного окна цен и дополнительных признаков.

Компоненты:

window = self.current_seq[start:end]

normalized = apply_normalization(window, stats, ...)

Extras:

extras = np.array([

float(self.position),

unrealized_pnl,

time_elapsed,

time_remaining

])

Action History:

hist_onehot = np.zeros(ACTION_HISTORY_LEN * NUM_ACTIONS)

for i, a in enumerate(history_actions):

if a is not None:

hist_onehot[i * NUM_ACTIONS + a] = 1

Финальное наблюдение:

state = np.concatenate([

normalized.flatten(),

extras,

hist_onehot

])

5.6 Псевдокод среды

initialize(balance=10_000, position=0, entry_price=0.0)

FOR each episode:

load sequence from data

FOR t in 0 to 59:

state ← get_observation()

action ← agent(state)

IF action == Open AND no position:

enter position

IF action == Close AND have position:

exit position

update balance, position, realized_pnl

reward ← calc_reward(pnl, penalty_if_no_actions)

obs_next ← get_observation()

done ← (t == N)

return (obs_next, reward, done, info)

Вывод

Торговая среда эмулирует реалистичную рыночную механику с высоким уровнем детализации.

TradingEnvironment:

-

учитывает комиссии, проскальзывание, штрафы

-

предоставляет агенту частичные наблюдения с памятью действий

-

защищает от некорректных действий с помощью action masking

-

возвращает релевантные награды, способствующие обучению прибыльного поведения

6. Архитектура агента (D3QN + PER)

Алгоритм, лежащий в основе агента, – это Dueling Double Deep Q-Network с Prioritized Experience Replay (D3QN + PER). Выбор данной архитектуры обусловлен следующими требованиями:

-

стабильность обучения и высокая способность обобщения;

-

способность различать «важные» состояния от неинформативных;

-

снижение эффекта переоценки Q-функции (overestimation).

6.1 Почему Dueling DQN особенно эффективен в трейдинге?

Классический DQN напрямую оценивает значение каждого действия в состоянии Q(s, a), не разделяя вклад самого состояния и специфики действия. Это делает модель чувствительной к рыночному шуму и усложняет обучение в ситуациях, где различия между действиями несущественны.

В Dueling DQN эта проблема решается через декомпозицию функции ценности на две составляющие:

-

V(s) – скалярная оценка полезности состояния вне зависимости от действия;

-

A(s, a) – преимущество действия a относительно среднего уровня действий в этом состоянии.

Формула:

Такой подход особенно полезен в трейдинге, где зачастую важно понять не что делать, а стоит ли делать что-либо вообще.

Пример:

Рассмотрим два сценария:

-

Пустое состояние ближе к концу сессии: цены стабильны, объёмы снижаются, сигналов нет.

-

V(s) будет низким: рыночная ситуация не представляет интереса.

-

A(s, a) ≈ 0 для всех a: ни одно из действий не даёт ощутимого преимущества.

-

-

Сильный импульс на рынке: высокая волатильность и явная направленность движения.

-

V(s) будет высоким: ситуация потенциально прибыльная.

-

A(s, Long) >> A(s, Short): преимущество действия Long ярко выражено.

-

Таким образом, Dueling DQN позволяет агенту более чётко дифференцировать рыночные состояния, эффективно игнорировать нейтральные фазы и сфокусироваться на действительно ценных возможностях для входа в позицию.

Double DQN

Решает проблему переоценки Q-значений путём разнесения действий:

-

одна сеть выбирает действие (policy);

-

вторая оценивает результат (target).

Формула:

Применяется в методе learn().

Prioritized Experience Replay (PER)

Обеспечивает фокусировку обучения на значимых переходах. Вероятность выборки пропорциональна TD-ошибке:

Где ( ) — TD-ошибка, (

) — сглаживающий параметр.

6.2 Класс агента D3QN_PER_Agent

Описан в agent.py. Реализует:

-

инициализацию policy и target сетей;

-

(

)-жадную стратегию;

-

буфер PER;

-

логику обучения.

Кэш предсказаний для бэктеста

Чтобы ускорить массовую симуляцию и повторное использование модели, агент поддерживает дисковое кэширование Q-значений:

-

Каждое состояние ассоциируется с ключом (тикер, время), по которому сохраняются Q-оценки;

-

При следующем обращении к тому же состоянию, модель не вызывается — результат берётся из

qval_cache.pkl; -

Это снижает время бэктеста в десятки раз и делает возможным реальный перебор сотен конфигураций в Optuna;

-

Кэш автоматически сохраняется и загружается при запуске агента.

# Пример использования кэша:

action = agent.select_action(

state, training=False, use_cache=True, cache_key=("BTCUSDT", datetime.utcnow())

)

6.3 Псевдокод D3QN + PER

FOR each episode:

s₀ ← env.reset()

FOR t = 1 to T:

aₜ ← ε-greedy(sₜ)

sₜ₊₁, rₜ ← env.step(aₜ)

buffer.add(sₜ, aₜ, rₜ, sₜ₊₁)

IF len(buffer) ≥ TRAIN_START:

B ← buffer.sample(BATCH_SIZE)

Compute target_q via Double DQN

Compute loss = SmoothL1(Q - target)

Backprop with PER weights

Clip gradients

Update policy_net

Every N steps: sync target_net

Вывод

Архитектура D3QN + PER объединяет лучшие практики обучения с подкреплением:

-

Dueling — разделение оценки состояния и действий;

-

Double — снижение переоценки Q-значений;

-

PER — фокусировка на значимых обучающих переходах;

-

Clip Gradients, Target Sync и Epsilon Decay — стабильность и устойчивость обучения.

Результат — надёжная и масштабируемая реализация D3QN, подходящая для сложных рыночных условий.

7. Нейронная сеть (Dueling CNN-Net)

Для аппроксимации Q-функции используется гибридная архитектура, включающая:

-

Сверточный блок (CNN) — извлекает краткосрочные рыночные паттерны из временных рядов;

-

Dueling head — разделённые потоки Value и Advantage, объединяемые в итоговые Q-значения.

Такой дизайн обеспечивает устойчивость к шуму, адаптивность к рыночному контексту и интерпретируемость поведения модели.

7.1 Почему CNN?

На первом этапе я использовал сверточную нейросеть (CNN) как стартовую архитектуру по следующим причинам:

-

CNN хорошо подходит для обработки локальных паттернов в временных рядах;

-

она проста в реализации, быстро обучается и легко масштабируется;

-

структура CNN хорошо отражает идею движущегося окна, что интуитивно соответствует анализу рыночных данных.

Выбор CNN продиктован стратегией постепенного наращивания сложности: сначала — интерпретируемый, стабильный baseline, затем — переход к более выразительным архитектурам, таким как:

-

iTransformer (Inverted Transformers) — специализируется на time-series;

-

Perceiver IO — эффективно обрабатывает данные переменной длины;

-

Temporal Fusion Transformer — SOTA в мультивариативных временных рядах.

CNN выступает как инженерный якорь, позволяющий выстроить надёжный и прозрачный фундамент, прежде чем двигаться к более сложным и вычислительно затратным подходам.

7.2 Основные компоненты

Feature Extractor (CNN):

for i in range(len(cnn_maps)):

Conv2D(in_channels → out_channels, kernel=(k, 1), stride=(s, 1))

ReLU

Concatenation:

combined = torch.cat([cnn_flat, extras], dim=1)

Value Head:

value = self.value_stream(combined) # shape: (batch, 1)

Advantage Head:

advantage = self.advantage_stream(combined) # shape: (batch, num_actions)Q-финализация:

q_value = value + (advantage - advantage.mean(dim=1, keepdim=True))7.3 Потенциал для расширения

Возможные направления для дальнейшего развития:

-

Замена CNN на более выразительные архитектуры (см. раздел 7.1): Perceiver IO, TFTransformer, iTransformer;

-

Увеличение receptive field через dilated convolutions — для захвата более длительных рыночных зависимостей.

Вывод

Несмотря на простоту, классическая CNN демонстрирует высокую эффективность при работе с рыночными временными рядами.

CNN:

-

обучается быстро;

-

обладает компактной реализацией (подходит для embedded / edge-сценариев);

-

легко интерпретируема и отлаживаема;

-

и главное — достаточна для достижения конкурентоспособных результатов, что подтверждается проведёнными экспериментами.

Такой баланс делает её оптимальной отправной точкой для RL-проектов, ориентированных на реальные рынки и продакшн-развёртывание.

8. Буфер PER (Prioritized Experience Replay)

Буфер воспроизведения опыта с приоритетами (PER) — это ключевая техника ускорения обучения в DQN-семействе. Вместо равновероятной выборки опытов, как в классическом replay buffer, здесь применяется динамическая приоритезация на основе ошибки обучения (TD-ошибки).

Это позволяет чаще повторно обучаться на важных переходах, ускоряя сходимость и повышая стабильность обучения.

8.1 Идея Prioritized Experience Replay

Prioritized Experience Replay (Schaul et al., 2015) предлагает выбирать те переходы, на которых агент ошибается сильнее. Каждому элементу i сопоставляется приоритет pᵢ, определяющий вероятность выборки:

где:

-

(

) — TD-ошибка с защитой от нуля;

-

(

) — степень приоритезации ((

) равномерная);

-

( ε ) — положительная константа, исключающая нулевые приоритеты.

8.2 Реализация через SumTree

Для эффективного семплирования по приоритету используется дерево отрезков — SumTree. Это бинарное дерево, в котором каждый узел хранит сумму приоритетов поддерева.

Свойства SumTree:

-

Корень:

-

Листья: приоритеты отдельных элементов

Пример:

[30]

/

[12] [18]

/ /

[5] [7] [10] [8]

8.3 Псевдокод буфера

class PrioritizedReplayBuffer:

def add(exp, td_error):

p = (abs(td_error) + eps) ** alpha

sum_tree.add(p)

data[ptr] = exp

ptr = (ptr + 1) % capacity

def sample(batch_size):

segment = sum_tree.total / batch_size

batch = []

for i in range(batch_size):

z = uniform(i * segment, (i+1) * segment)

idx, p = sum_tree.find(z)

prob = p / sum_tree.total

w = (1 / (N * prob)) ** beta

batch.append((data[idx], w, idx))

return batch

def update_priorities(indices, td_errors):

for i, delta in zip(indices, td_errors):

p = (abs(delta) + eps) ** alpha

sum_tree.set(i, p)

8.4 Связь с агентом

Буфер интегрирован в agent.learn() следующим образом:

batch = buffer.sample(batch_size)

...

td_errors = abs(target_q - current_q)

buffer.update_priorities(indices, td_errors)

Таким образом:

-

Агент фокусирует внимание на самых проблемных примерах;

-

Но сохраняет контроль над смещением (через importance sampling weights).

Вывод

PER — ключевой компонент в условиях высокой нестабильности, где:

-

важные события редки;

-

сигналы асимметричны;

-

цена ошибки велика.

SumTree и TD-ошибка позволяют систематически и с приоритетом обучаться на значимых ситуациях, избегая потери времени на бессмысленные шаги.

9. Обучение

Процесс обучения реализован в модуле train.py и включает:

-

загрузку и предобработку данных;

-

инициализацию среды, агента и буфера;

-

запуск цикла обучения с валидацией;

-

логирование и сохранение лучших весов;

-

генерацию графиков и отчётных артефактов.

9.1 Цикл обучения

Центральный цикл реализует классическую схему обучения агента с использованием буфера воспроизведения и механизма ε-жадности:

FOR episode IN range(1, EPISODES + 1):

obs ← env.reset()

total_reward ← 0

losses ← []

WHILE not done:

action ← agent.select_action(obs)

next_obs, reward, done, _, info ← env.step(action)

agent.store_experience(obs, action, reward, next_obs, done)

IF buffer.ready():

loss ← agent.learn()

IF loss:

losses.append(loss)

agent.increment_step()

obs ← next_obs

total_reward += reward

логгирование: reward, avg_loss, epsilon, win_rate

IF валидация включена AND episode % VAL_FREQ == 0:

metrics ← evaluate(agent, val_env)

IF улучшение:

save best.pth

В процессе обучения используется механизм delayed reward, отражающий отложенное влияние решения на итоговую прибыль.

9.2 Логирование и контроль

В проект встроено детальное логирование всех ключевых величин:

-

используется

logging(stdout + файл) иtqdmдля визуального контроля; -

создаются отдельные директории логов и графиков для каждого эксперимента:

output/logs/,output/plots/; -

сохраняются: значения на каждом шаге + сглаженное среднее (moving average).

9.3 Метрики обучения

-

Reward

Суммарная награда за эпизод. Отражает изменение баланса с учётом позиции, комиссии и проскальзывания.

-

Loss

Ошибка TD-обновления. Служит индикатором стабильности обучения. Рост может сигнализировать о переобучении или расхождении Q-функции. -

Win Rate

Процент торговых сессий, завершившихся положительным итоговым PnL.

Проект автоматически сохраняет визуализации всех ключевых метрик:

|

График |

Назначение |

|---|---|

|

|

Награда по эпизодам |

|

|

Ошибка TD обучения |

|

|

Процент успешных сессий |

|

|

Динамика ε-жадности |

Все графики сохраняются в папке output/plots/.

Пример: training_rewards.png

Анализ обучающей динамики:

-

Начало обучения: средние награды находятся около нуля. Это нормально — агент только начинает осваивать среду и действует почти случайно.

-

Положительная динамика: скользящее среднее демонстрирует плавный рост, а расширение верхнего хвоста распределения наград указывает на постепенное освоение стратегии. Несмотря на сохраняющуюся волатильность отдельных эпизодов агент уверенно начинает извлекать выгоду из структуры среды.

-

Конец обучения: к финалу обучения скользящее среднее стабилизируется выше нуля, без резких провалов — это признак того, что агент научился избегать грубых ошибок и всё лучше справляется с задачей принятия решений.

Итог:

-

Агент демонстрирует стабильное обучение, однако тренд указывает на то, что потенциал далеко не исчерпан.

После завершения обучения сохраняется:

-

лучшая модель

best.pth(по метрике на валидации); -

финальная модель, которая фиксирует веса в конце обучения

final.pth.

Вывод

Обучающий pipeline выстроен по всем стандартам индустриального RL:

-

регулярная валидация и логирование;

-

контроль динамики метрик;

-

автоматическое сохранение моделей;

-

полная воспроизводимость через конфигурационный запуск.

10. Тестирование и визуализация

Оценка качества обученного агента проводится в модуле test_agent.py на отложенных, ранее не встречавшихся данных (test_data.npz).

Цель — проверить способность модели обобщать стратегию на новых рыночных сценариях без утечек данных из train/val.

10.1 Структура скрипта test_agent.py

Последовательность действий:

-

Загрузка тестового датасета.

-

Подготовка входных данных.

-

Инициализация среды с тестовыми сессиями.

-

Загрузка лучшей обученной модели.

-

Прогон заданного числа тестовых эпизодов.

-

Расчёт метрик, отрисовка результатов, сохранение артефактов.

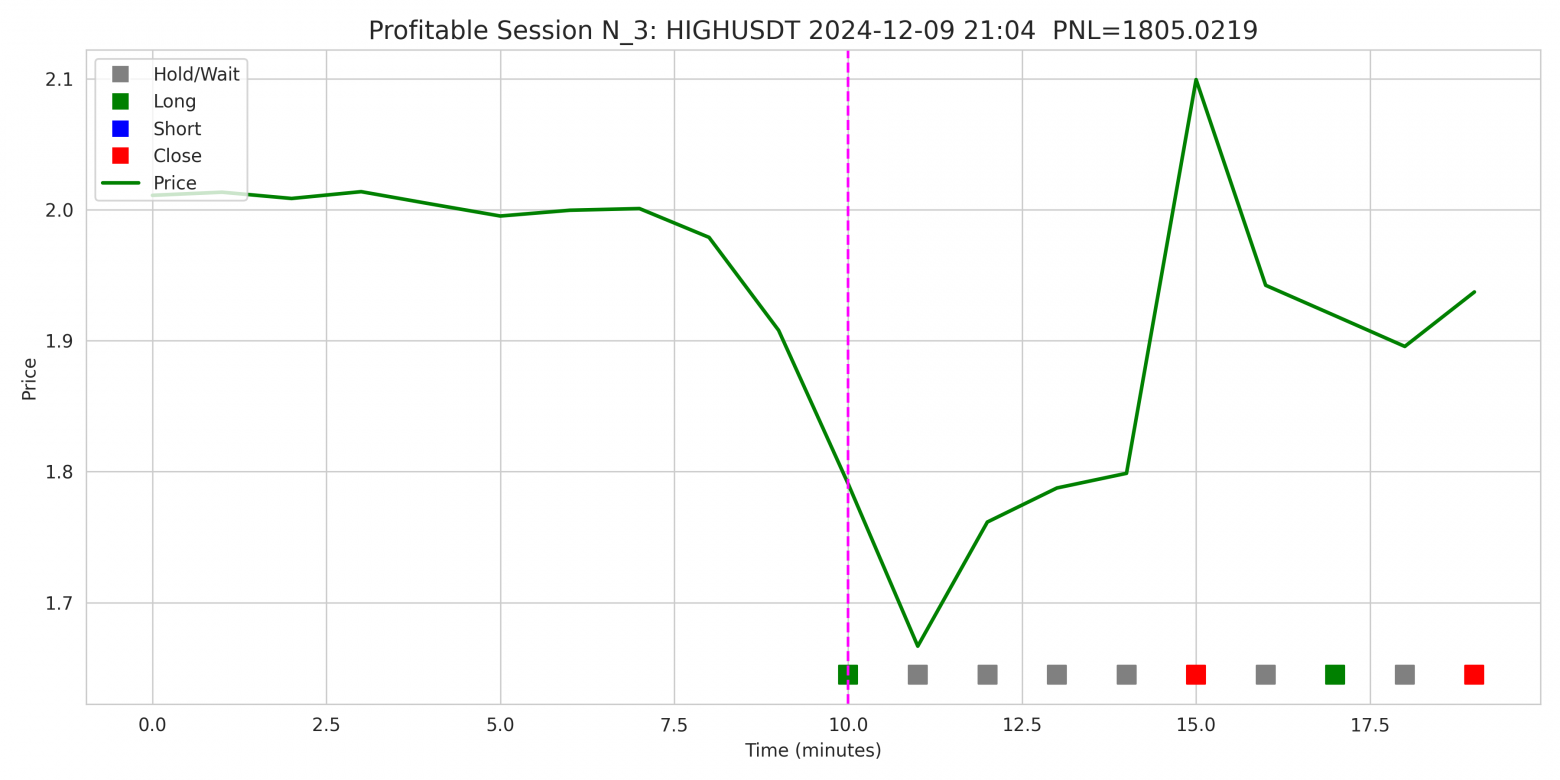

10.2 Примеры сессий

Скрипт отрисовывает лучшие и худшие торговые сессии по заданной метрике (pnl или win_rate).

Отрисовка выполняется через plot_sessions().

На каждом графике отображаются:

-

кривая цен закрытия;

-

вертикальная линия начала сессии;

-

действия агента в виде цветных маркеров: ◦ серый — Hold ◦ зелёный — Long ◦ синий — Short ◦ красный — Close

-

подпись: тикер, время, метрика (PnL или win rate)

Пример: profitable_session_1

Profitable Session 1-

Тикер: HIGHUSDT

-

Агент открыл LONG практически в момент локального минимума и зафиксировал прибыль на резком отскоке вверх.

-

Результат: +1805.02 USDT

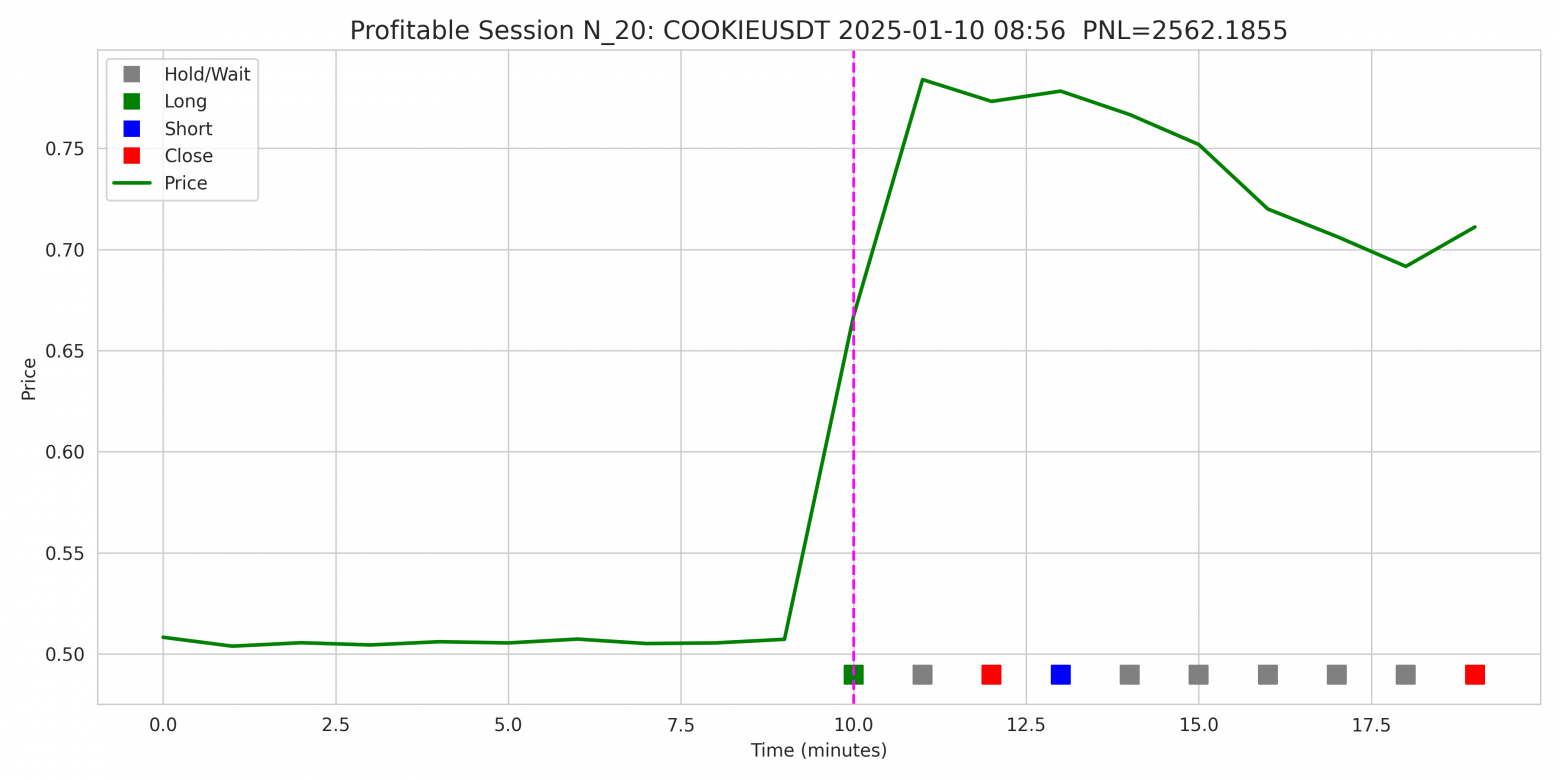

Пример: profitable_session_2

Profitable Session 2-

Тикер: COOKIEUSDT

-

В данной сессии агент закрывает две прибыльные позици, вначале открывает LONG эксплуатируя сильный положительный импульс, далее фиксирует прибыль и открывает короткую позицию которую также закрывает в плюсе.

-

Результат: +2562.19 USDT

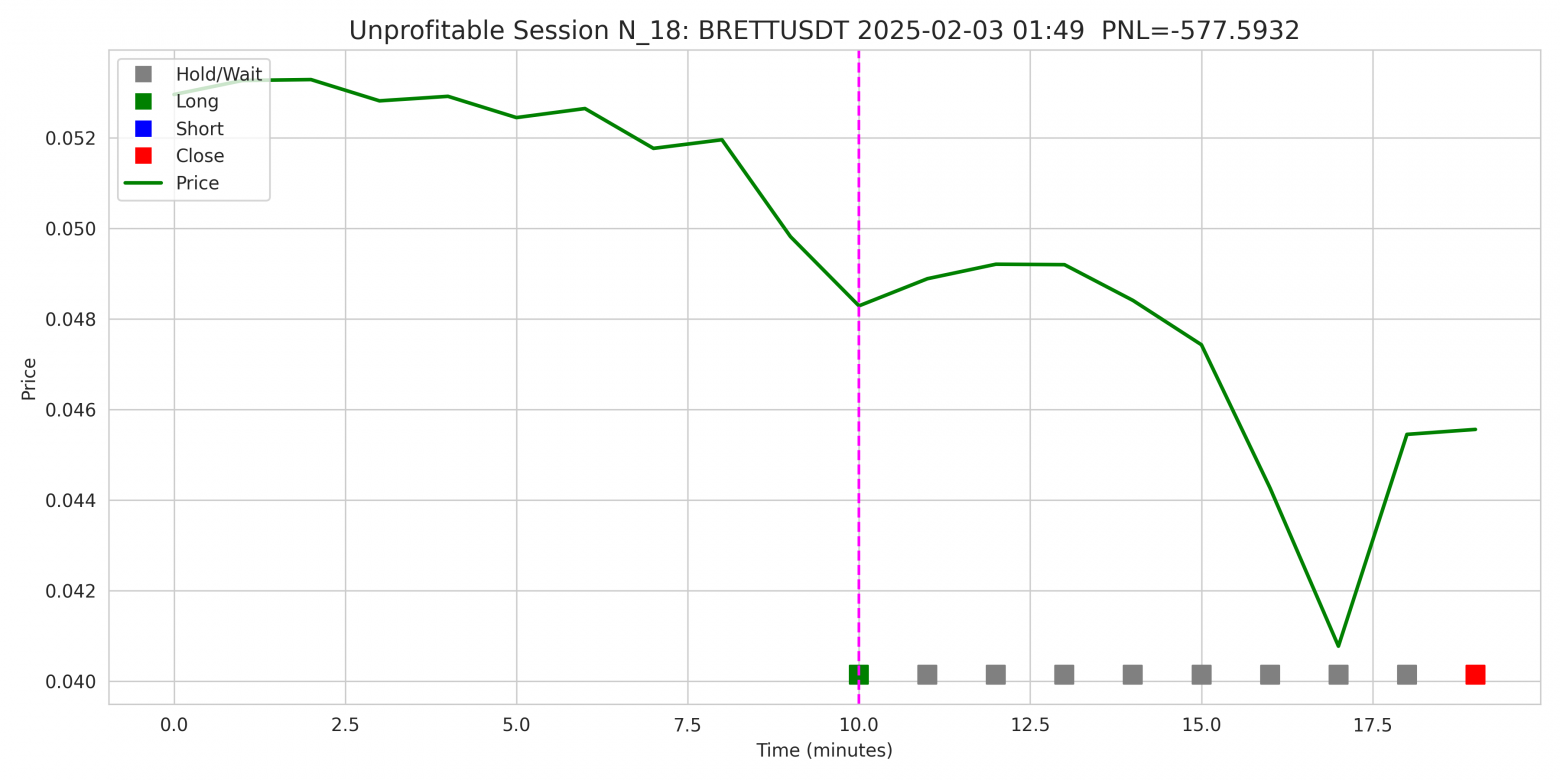

Пример: unprofitable_session_1

Unprofitable Session 1-

Тикер: BRETTUSDT

-

Агент открыл LONG сразу после просадки цены, далее на первых минутах после открытия позиции Тикер показывал ожидаемое поведение, но затем последовал резкий спад.

-

Результат: −577.59 USDT

-

Вывод: стратегия удержания агента не учла нарастающий нисходящий импульс. Но в реальной торговле подобные ситуации перекрываются риск-менеджментом (Stop Loss).

Пример: unprofitable_session_2

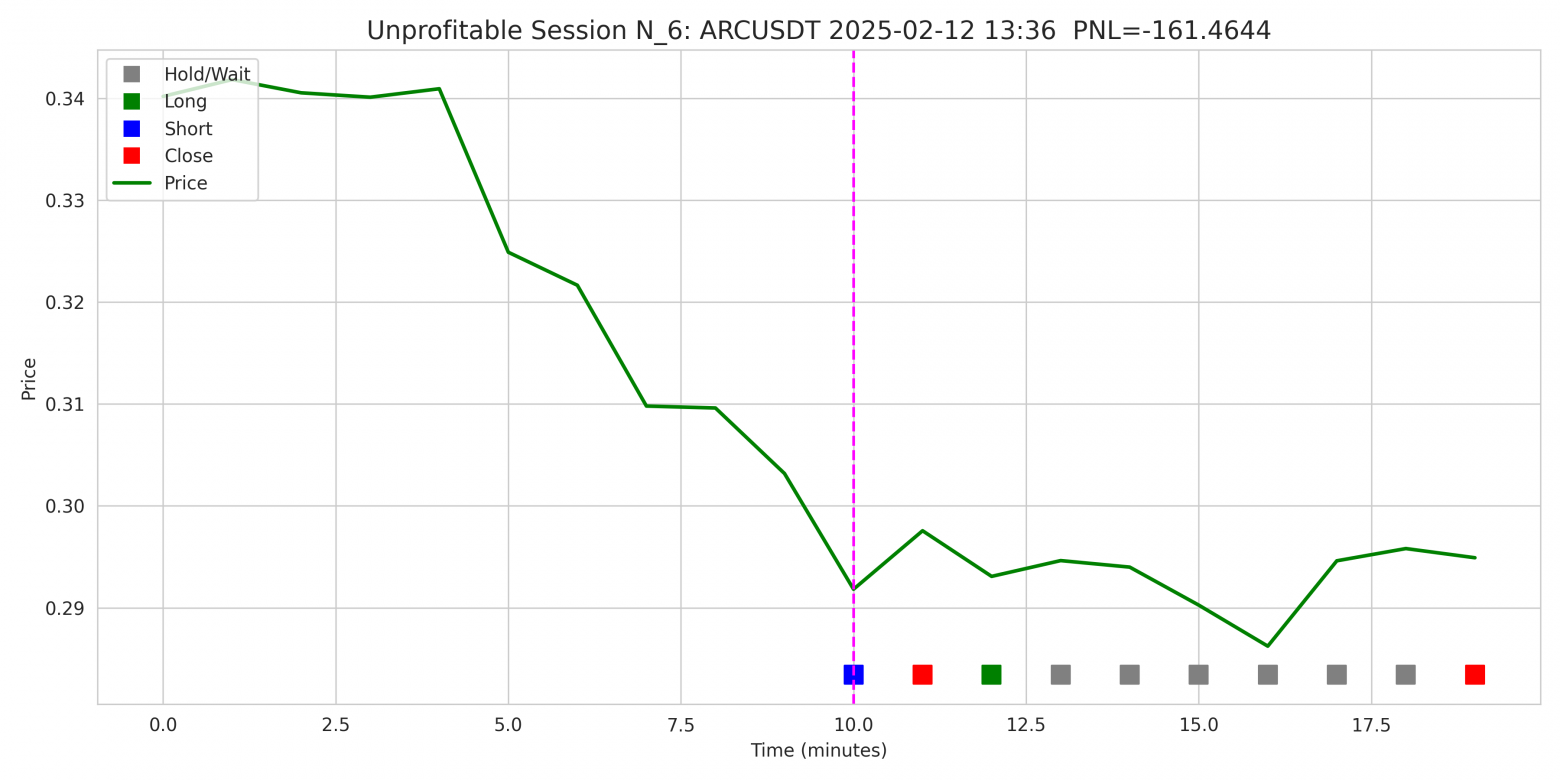

-

Тикер: ARCUSDT

-

Агент стартует с SHORT в момент, когда цена достигает нисходящего пика сигнала, но рынок быстро отскакивает и агент понимая это закрывает позицию. Далее агент вероятно попытался компенсировать убыток, открыв LONG на откате, но движение вверх оказалось слабым, и позиция была закрыта без существенного восстановления.

-

Результат: −161.46 USDT

-

Вывод: стратегия входа была ошибочной, но попытка переориентироваться в середине сессии демонстрирует адаптивное поведение агента.

Такой формат визуализации действий позволяет глубоко понять логику агента: когда вошёл, когда вышел, насколько эффективно распознал импульс или флэт.

10.3 Метрики качества

Во время теста вычисляются агрегированные метрики:

|

Метрика |

Описание |

|---|---|

|

Test_mean_reward |

Средняя награда за эпизод |

|

Test_mean_pnl |

Средний реализованный PnL за эпизод |

|

Test_win_rate |

Средняя доля прибыльных сделок |

|

Test_all_pnls |

Массив PnL по всем сессиям (для гистограммы) |

Финальные результаты RL-агента на тестовых данных:

-

▸ Средняя награда (mean_reward):

0.00285 -

▸ Средний PnL за сессию (mean_pnl):

+28.47 USDT -

▸ Доля прибыльных сессий (win_rate):

55.67%

> Важно подчеркнуть:

-

Эти результаты были получены при условиях, далёких от максимума возможностей архитектуры.

-

В конфигурации эксперимента намеренно использовались укороченные сессии (10 минут торговли вместо 60) и ограниченный исторический контекст (30 минут вместо 90).

-

Цель — обеспечить визуальную интерпретируемость и возможность воспроизведения на обычной CPU-машине.

Несмотря на столь сжатый временной горизонт, агент демонстрирует стабильное поведение и положительное математическое ожидание, превышающее уровень комиссий и проскальзывания.

Это указывает на то, что даже в “демо-режиме” RL-агент уже способен обучиться распознаванию рыночных паттернов, адекватной стратегии входа/выхода и управлению позицией.

Форма распределения наград и стабильность поведения на ранее не встречавшихся данных (test_data.npz) подтверждают обобщающую способность стратегии. На практике это означает, что агент не переобучается под конкретные сценарии, а усваивает общие принципы, применимые к широкому спектру рыночных условий.

Для оценки состоятельности RL-агента в проект был внедрён честный baseline — сверточный классификатор (CNN), обученный в парадигме supervised learning.

Результаты baseline-модели:

-

▸ Средний PnL:

–27.95 USDT -

▸ Win Rate:

47.85%

CNN-модель, несмотря сопоставимое число параметров (~256k), не смогла обучиться прибыльной стратегии, она уступает RL-агенту по всем метрикам, что указывает на слабую способность различать прибыльные и убыточные сессии.

Вероятная причина: supervised-подход обучается на статической разметке, не видя последствий своих решений. В то время как агент в рамках RL оптимизирует стратегию с учётом delayed reward, комиссий, риска и временного контекста. Это фундаментальное преимущество подхода обучения с подкреплением в торговле.

10.4 Распределения

Распределение PnL:

Показывает, как часто агент зарабатывает или теряет в рамках одной сессии.

Идеально:

-

распределение асимметрично сдвинуто вправо. Это означает, что агент ограничивает убытки и старается максимизировать прибыль.

Распределение Win Rate:

Показывает долю прибыльных сделок на одну сессию.

Чем ближе к 1.0, тем стабильнее стратегия.

10.5 Визуализация

Все графики сохраняются автоматически:

-

test_pnl_distribution.png -

test_win_rate_distribution.png -

profitable_session_*.png -

unprofitable_session_*.png

Путь: output/plots/

Вывод

Скрипт test_agent.py позволяет:

-

объективно оценить обобщающую способность агента;

-

визуально проверить решения агента на новых данных;

-

получить графическую и статистическую обратную связь о качестве стратегии.

Этот этап критически важен, так как демонстрирует, насколько поведение агента надёжно и воспроизводимо в новых рыночных условиях.

11. Бэктест: реалистичная оценка торгового агента

Оценка стратегии в условиях, приближенных к реальной торговле, требует тщательно спроектированного бэктеста.

В рамках данного проекта я реализовал модуль backtest_engine.py — независимый компонент системы, предназначенный для симуляции реальных торговых условий и объективной оценки производительности агента на ранее не использовавшихся данных.

Цель бэктеста это проверить способность агента адаптироваться к рыночной неопределённости, проявлять инициативу и соблюдать дисциплину управления капиталом.

11.1 Особенности реализации

Бэктест реализован как полноценный симулятор торговли, с учётом всех ключевых аспектов реального рынка:

-

Реалистичность исполнения:

-

Учитываются комиссии (0.04%) и проскальзывания (±0.05%);

-

Поддерживается риск-менеджмент: стоп-лосс, тейк-профит, трейлинг-стоп.

-

-

Логгинг сделок:

-

Все действия агента, включая направление, объём, результат, изменение цены и влияние на баланс, записываются в лог backtest_session.log с привязкой к времени.

-

11.2 Интеллектуальные стратегии выбора действий

Агент может использовать одну из двух стратегий принятия решения:

-

Advantage-based filter, действие принимается только если его advantage превосходит заданный порог уверенности:

-

Ensemble Q-Filter (MC Dropout), выполняется несколько стохастических проходов по сети:

-

вычисляются средние Q-значения и дисперсия (неуверенность);

-

действие принимается, только если одновременно выполнены условия по уверенности и допустимому уровню неопределённости

, такой подход имитирует логику “soft ensemble” и позволяет гибко управлять допустимым уровнем риска.

-

11.3 Оптимизация через Optuna

Для нахождения оптимальных гиперпараметров стратегии реализован отдельный модуль optimize_cfg.py, построенный на базе Optuna:

-

Параметры поиска включают:

-

пороги уверенности (long_thr, short_thr, close_thr);

-

включение/отключение риск-менеджмента;

-

значения stop_loss, take_profit, trailing_stop;

-

ограничение на дисперсию в ensemble_q_filter.

-

-

Бэктест вызывается внутри каждой trial-сессии (run_backtest()), используя кэшированные предсказания;

-

Каждая конфигурация сохраняется, логи ведутся отдельно по триалам;

-

Лучшее решение сохраняется как best_backtest_cfg.json, а графики (optuna_history.png, pareto.png) визуализируют динамику поиска.

11.4 Метрики бэктеста

Система метрик реализована в MetricsCollector и предоставляет полный срез поведения агента. Все метрики автоматически логируются и могут использоваться в качестве целевых для Optuna.

|

Метрика |

Описание |

|---|---|

|

final_balance_change |

Финальное изменение капитала в % |

|

total_trades |

Общее число совершённых сделок |

|

profit_days |

Доля торговых дней с положительным результатом |

|

accuracy |

Доля правильных предсказаний |

|

sharpe, sortino |

Классические risk-adjusted показатели |

|

max_drawdown |

Максимальная просадка по балансу |

|

avg_trade_amount |

Средний размер сделки |

|

total_commission |

Общие потери на комиссиях |

|

correct_avg_change |

Среднее изменение цены при верных сделках |

|

incorrect_avg_change |

Среднее изменение цены при ошибках |

Финальные метрики симуляции на отложенном датасете (backtest_data.npz):

▸ Финальная доходность портфеля: +144.23%

▸ Sharpe коэффициент: 1.85

▸ Sortino коэффициент: 2.05

▸ Accuracy сигналов: 69.6%

▸ Максимальная просадка: –22.49%

▸ Кол-во торговых дней: 56

▸ Прибыльных дней: 44 (78.57%)

▸ Общее число сделок: 112

▸ Средняя сделка: 11,324.29 USDT

▸ Сделок в день: ~2.00

▸ Комиссионные издержки: –9.68%Помимо аггрегированных метрик, сохраняется кривая баланса backtest_balance_curve.png (данный график уже был продемонстрирован в начале статьи) и полный лог сделок.

Агент демонстрирует сбалансированный профиль риск-доходности:

-

достигнута итоговая доходность +144.23%, что соответствует среднему дневному приросту капитала на уровне +1.61%.

-

Значения коэффициентов Sharpe (1.85) и Sortino (2.05) указывают на то, что стратегия обеспечивает положительное соотношение доходности к риску, без чрезмерной зависимости от редких экстремальных результатов.

Примечательно также поведение на уровне микростатистики:

▸ Доля верных long-сделок: 69.9% (из 93 позиций)

▸ Доля верных short-сделок: 68.4% (из 19 позиций)

▸ Среднее изменение цены при успешных трейдах: +4.38%

▸ Средний убыток при ошибке: –3.67%Результаты были получены с теми же ограничениями, что и на тренировке: модель с 256k параметров, сессии по 10 минут, контекст — 30 минут. Это всего лишь малая часть от потенциала, заложенного в архитектуру проекта.

Демонстрационный режим: скрытый потенциал, ограничения модели и данных.

Чтобы обеспечить высокую воспроизводимость эксперимента на любой машине (включая ноутбук без GPU), а также упростить визуальный анализ поведения агента, в проекте был активирован облегчённый режим:

▸ Размер модели: ~256,000 параметров

▸ История: 30 минут (вместо 90)

▸ Сессия: 10 минут (вместо 60)Такая конфигурация была выбрана осознанно, чтобы:

-

ускорить цикл обучения и тестирования;

-

дать пользователю возможность запустить весь пайплайн даже на CPU;

-

показать поведение агента на коротких трейдах — с полной визуализацией всех шагов.

Реалистичная длина сессии в продакшене предполагает:

-

Контекст: 90 минут

-

Длительность: 60 минут

-

Модель > 1 млн параметров

Таким образом, продемонстрированные результаты — это лишь незначительная доля от потенциальных возможностей проекта. Это делает текущую реализацию идеальной отправной точкой для масштабирования и развития:

-

Увеличить глубину модели

-

Расширить временной горизонт

-

Применить более мощные архитектуры: iTransformer, Perceiver IO

11.5 Режим использования

Бэктест и оптимизация запускаются командами:

# Запуск бэктеста для накопления кэша

python backtest_engine.py configs/alpha.py

# Оптимизация стратегии

python optimize_cfg.py configs/alpha.py --trials 100 --jobs 1

После завершения — можно загрузить best_backtest_cfg.json и использовать найденную стратегию в реальной торговле.

11.6 Пример логов бэктеста

Логирование торговли и метрик реализовано в духе классических торговых платформ. Ниже фрагменты реального лога:

Начало сессии и действия агента:

[Starting backtest...]:

[INFO] : Got 1 signals @ Date: 2025-03-04 Time: 05:19 For Tickers -> GPSUSDT

[INFO] : (SHORT) SELL 27445.27879275 GPSUSDT for 0.17786 at 2025-03-04 05:20

[INFO] : (CLOSE) BUY TP 27434.30068123 GPSUSDT for 0.15744 at 2025-03-04 05:21 PnL = +556.42

...

[INFO] : Got 1 signals @ Date: 2025-04-06 Time: 21:43 For Tickers -> AUCTIONUSDT

[INFO] : (LONG) BUY 653.41295438 AUCTIONUSDT for 13.64841 at 2025-04-06 21:43

[INFO] : (CLOSE) SELL TP 653.15158920 AUCTIONUSDT for 13.97151 at 2025-04-06 21:46 PnL = +203.81Сводка всех сделок:

[Trades Summary]:

...

[INFO] : 2025-03-27 17:31 LONG MUBARAKUSDT 5903: +601.23 (+10.18% | +5.09%) PRICE CHANGE: +10.27%

[INFO] : 2025-04-14 15:26 LONG OMUSDT 11094: +893.56 ( +8.05% | +4.03%) PRICE CHANGE: +8.14%

[INFO] : 2025-04-29 06:14 LONG INITUSDT 12111: -236.20 ( -1.95% | -0.98%) PRICE CHANGE: -1.87%

[INFO] : 2025-05-21 02:31 LONG SXTUSDT 13663: +611.52 ( +4.48% | +2.24%) PRICE CHANGE: +4.56%

...Финальные метрики:

[Final Metrics]:

[INFO] : total_commission = -9.68%

[INFO] : avg_commission = -9.13

[INFO] : max_loss = -3474.09

[INFO] : max_profit = 5119.57

[INFO] : total_trade_days = 56

[INFO] : profit_days = 44 (78.57%)

[INFO] : final_balance_change = 144.23%

[INFO] : exp_day_change = 1.61%

[INFO] : max_drawdown = -22.49%

[INFO] : sharpe = 1.85

[INFO] : sortino = 2.05

[INFO] : trades_sharpe = 0.18

[INFO] : trades_sortino = 0.19

[INFO] : accuracy = 69.6%

[INFO] : total_trades = 112

[INFO] : total_longs = 93

[INFO] : total_shorts = 19

[INFO] : longs_correct = 65 (69.9%)

[INFO] : shorts_correct = 13 (68.4%)

[INFO] : correct_avg_change = 4.38%

[INFO] : incorrect_avg_change = -3.67%

[INFO] : avg_trade_amount = 11324.29

[INFO] : trades_per_day = 2.00Вывод:

Модуль бэктеста в проекте реализован с прицелом на максимальную инженерную реалистичность. Он моделирует реальные торговые условия, включает механизмы контроля риска и позволяет проводить масштабную гиперпараметрическую оптимизацию.

Благодаря множеству метрик, система предоставляет глубокую аналитику поведения агента и его устойчивости на новых, ранее не виденных рыночных данных.

12. Выводы

12.1 Итоговый результат

В рамках данного проекта я спроектировал, реализовал и обучил торгового агента на базе обучения с подкреплением (Reinforcement Learning) с использованием Dueling Double DQN и Prioritized Experience Replay для краткосрочной торговли на Binance Futures.

Агент получает нормализованные окна минутных рыночных данных и принимает одно из четырёх действий: HOLD, LONG, SHORT, CLOSE.

Система продемонстрировала:

-

устойчивое обучение на тысячах рыночных сессий;

-

положительный средний PnL на тестовых данных;

-

интерпретируемое поведение с возможностью визуализации;

-

масштабируемость, конфигурационную гибкость и модульность.

12.2 Поведенческие шаблоны агента

В процессе анализа я выявил, что агент обучается не просто максимизировать краткосрочную прибыль, но и развивает поведенческие паттерны, характерные для рационального трейдера:

-

Идентификация импульсов – например, вход в SHORT на экстремумах с последующим выходом при признаках отката;

-

Избежание сделок на флэтовых участках – сниженная активность при малой волатильности;

-

Дисциплина во времени – грамотное завершение позиций ближе к окончанию сессии, до принудительного закрытия;

12.3 Обоснование эффективности

Для объективной оценки агент был сопоставлен с CNN baseline-моделью:

-

Сверточный классификатор (CNN) – архитектура сопоставимая по мощности с агентной моделью.

Результат: агент превзошёл baseline-модель по метрикам mean PnL и Win Rate, что подтверждает состоятельность его стратегии в условиях частично наблюдаемой среды и задержанного вознаграждения.

12.5 Заключение

Проект демонстрирует архитектуру, способную решать прикладные задачи в трейдинге с помощью Reinforcement Learning в условиях высокой волатильности и ограниченности данных.

Данная реализация является инфраструктурным фундаментом для дальнейшего исследовательского и инженерного прогресса:

-

Переход от value-based к policy-based методам: Actor-Critic, A3C, PPO, SAC;

-

Модельно-ориентированное обучение: внедрение Dreamer и MuZero с внутренним прогнозированием среды;

-

Расширение пространства действий: от дискретных к непрерывному управлению объёмом и риском (DDPG, TD3);

-

Интеграция ансамблей агентов и адаптивных reward shaping функций;

Надеюсь этот проект послужит основой для вашего следующего шага, где вы построите продвинутую архитектуру RL агента, способного планировать и обучаться во внутренней модели мира с целью адаптироваться к сложной, стохастической природе финансовых рынков.

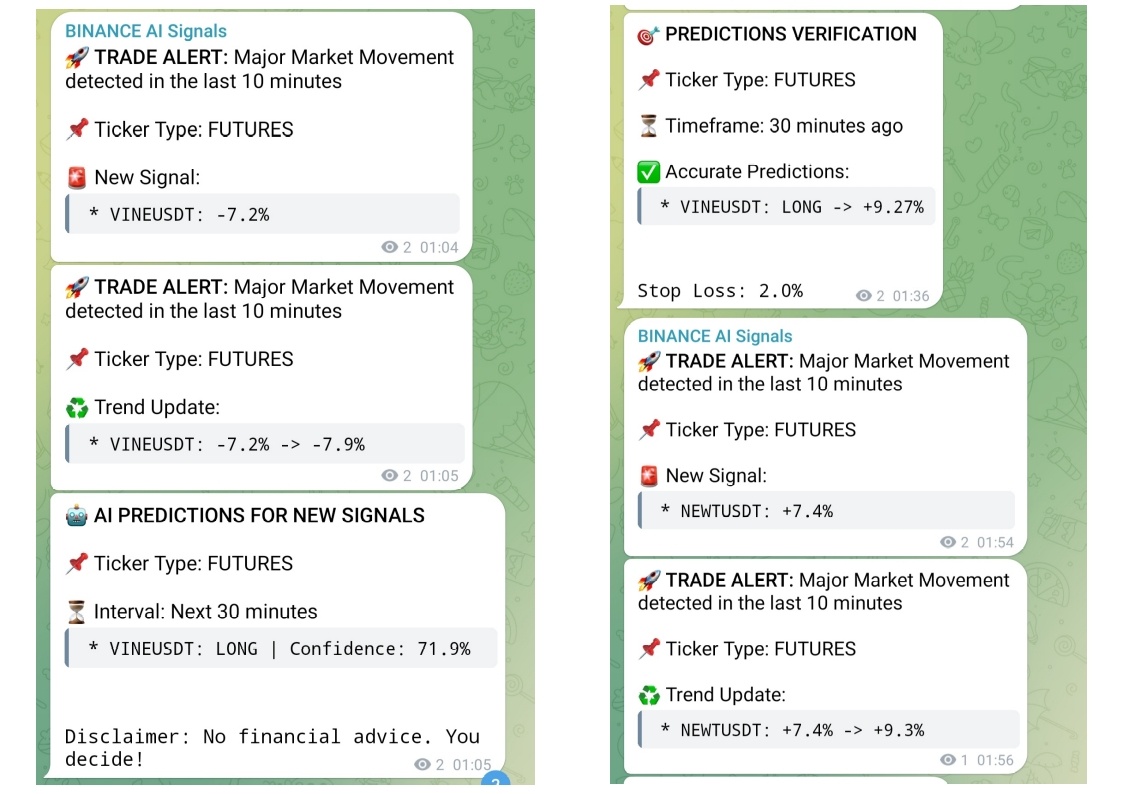

Бонус: Наблюдайте за агентом в реальном времени

Чтобы продемонстрировать работоспособность данной системы на практике, запущен онлайн AI-агент с более продвинутой архитектурой, который в реальном времени анализирует рынок Binance Futures и публикует свои действия в Telegram.

Что делает агент:

-

Мониторит рынок по всем тикерам, каждую минуту.

-

Фиксирует сигналы: публикует тикер, направление сделки и уровень уверенности.

-

Входит и выходит из позиции при оптимальном соотношении риск/награда.

-

Публикует результат сделки: прибыль или убыток.

Вы можете:

-

Наблюдать за поведением агента в реальных рыночных условиях.

-

Анализировать его логику для совершенствования навыков торговли.

-

Использовать его аналитику для принятия решений.

Важное примечание: агент работает в экспериментальном режиме. Все решения, принимаемые пользователями на основе информации из канала, осуществляются под их личную ответственность.

Проект является исследовательским и предоставляется бесплатно исключительно в образовательных целях.

Что дальше: путь к полной автономии

В рамках этого проекта мы с вами реализовали центральный элемент торговой системы – интеллектуального агента на базе RL, способного обучаться, принимать осмысленные решения и адаптироваться к рынку.

Но для перехода от исследовательского проекта к полноценной автономной торговой системе потребуется ещё два важных компонента:

1. Поток рыночных данных (Stream Layer)

Чтобы агент мог действовать в режиме реального времени или обучаться на исторических данных, необходимо обеспечить непрерывный поток актуальных данных с биржи.

Что для этого нужно:

-

Подключение к Binance API (python-binance, ccxt):

-

Загрузка исторических данных (kline 1m);

-

Подписка на WebSocket для live-обновлений.

-

-

Локальное хранилище:

-

PostgreSQL + TimescaleDB – отличное решение для временных рядов;

-

Запись данных по всем тикерам.

-

-

Автоматизация:

-

Используйте Airflow для оркестрации задач;

-

Контролируйте полноту, корректность и актуальность данных.

-

Минимальный стек:

-

python-binance – данные

-

PostgreSQL + TimescaleDB – база

-

Airflow – расписание

2. Исполнение торговых решений (Execution Layer)

Решения агента необходимо конвертировать в прибыльные сделки на реальной бирже.

Что для этого нужно:

-

Интерпретация действий:

-

LONG / SHORT → MARKET / LIMIT – ордер;

-

CLOSE → отмена / закрытие позиции.

-

-

Связь с Binance (через REST API):

-

Получение баланса, открытие и контроль ордеров;

-

Проверка исполнения и расчёт PnL.

-

-

Безопасность и контроль:

-

Запуск через Binance Testnet;

-

Поддержка dry-run (логика без реальных сделок);

-

Система алертов (Telegram / email).

-

Минимальный стек:

-

python-binance – исполнение

-

Telegram Bot API – нотификации

Практический вывод

У вас уже есть мозг системы – стратегически мыслящий RL-агент.

Вам необходимо добавить:

-

Поток данных → агент начнёт видеть рынок в реальном времени;

-

Модуль исполнения → агент сможет действовать и зарабатывать.

Реализация этих модулей это отличная возможность усовершенствовать свои навыки и глубже понять:

-

работу с API бирж;

-

потоковую обработку данных;

-

надежную автоматизацию и fault-tolerant дизайн.

Начните с малого: напишите стример данных в базу и модуль dry-run исполнения.

Вы удивитесь, как быстро из прототипа вырастает полноценная торговая система.

Если вы дошли до этого раздела, то я хочу вас поздравить, вы уже на другом уровне.

Теперь ваша следующая задача – завершить систему и стать архитектором собственной AI-трейдинговой платформы.

Исходный код, датасеты и работа агента в режиме реального времени:

-

Репозиторий с кодом: github.com/YuriyKolesnikov/rl-trading-binance

-

Датасеты на Hugging Face: huggingface.co/datasets/ResearchRL/open-rl-trading-binance-dataset

-

Онлайн-сигналы и верификация прогнозов агента: t.me/binance_ai_agent

Автор: quantAIengineer

![RL-агент для алгоритмической торговли на Binance Futures: архитектура, бэктест, результаты - 46 text{tree}[0]=sum_i p_i](https://www.braintools.ru/images/2025/08/05/RL-agent-dlya-algoritmicheskoi-torgovli-na-Binance-Futures-arhitektura-bektest-rezultaty-46.svg)